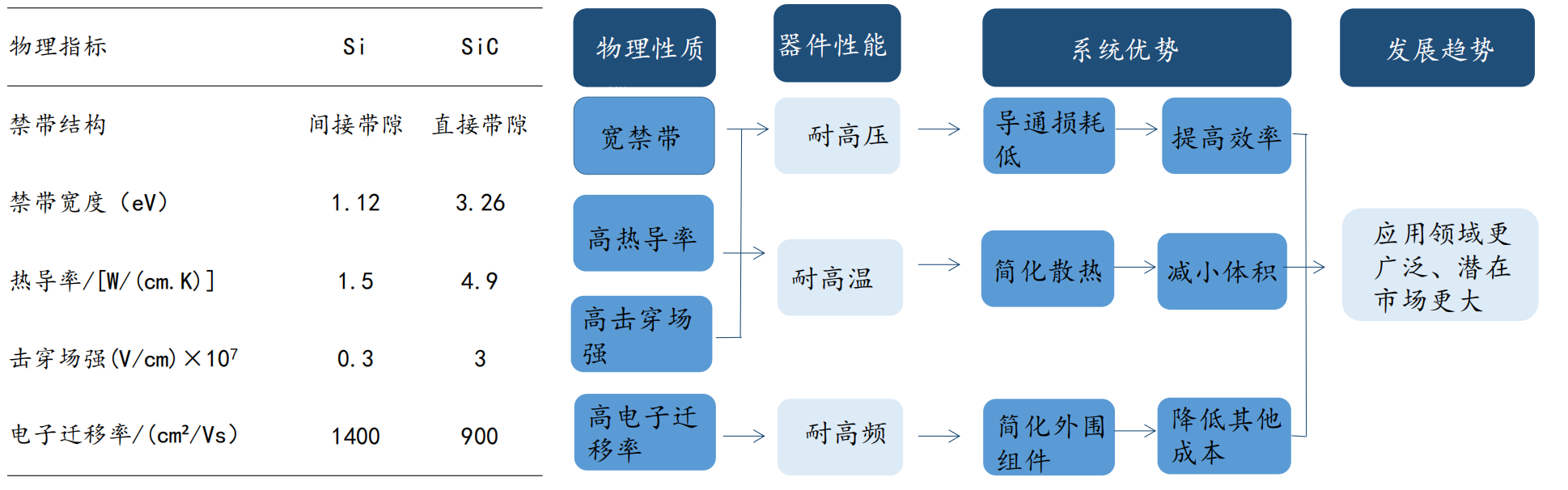

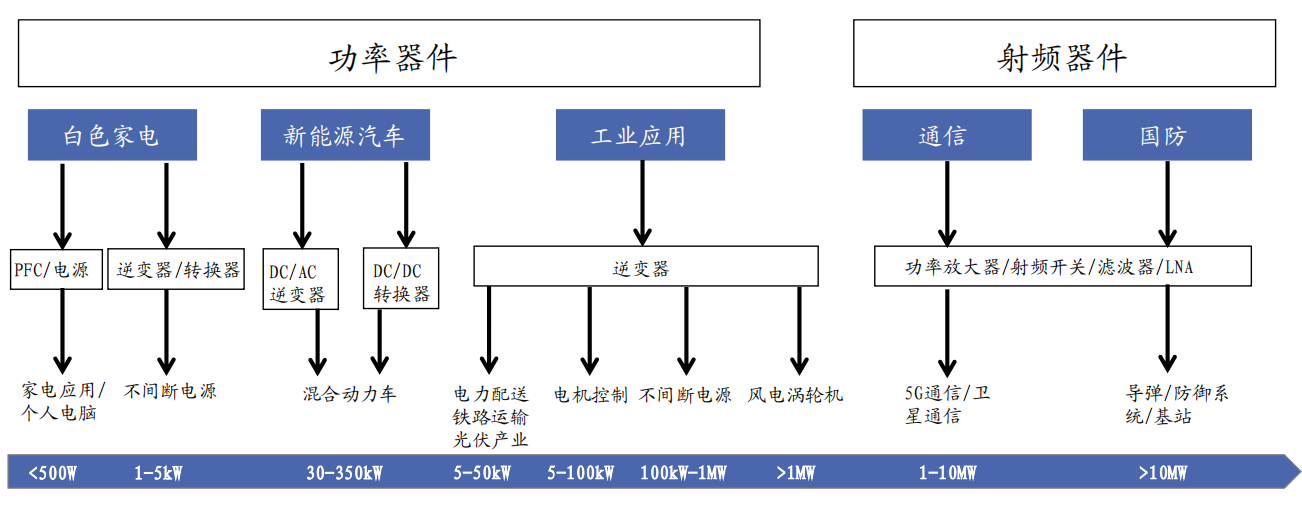

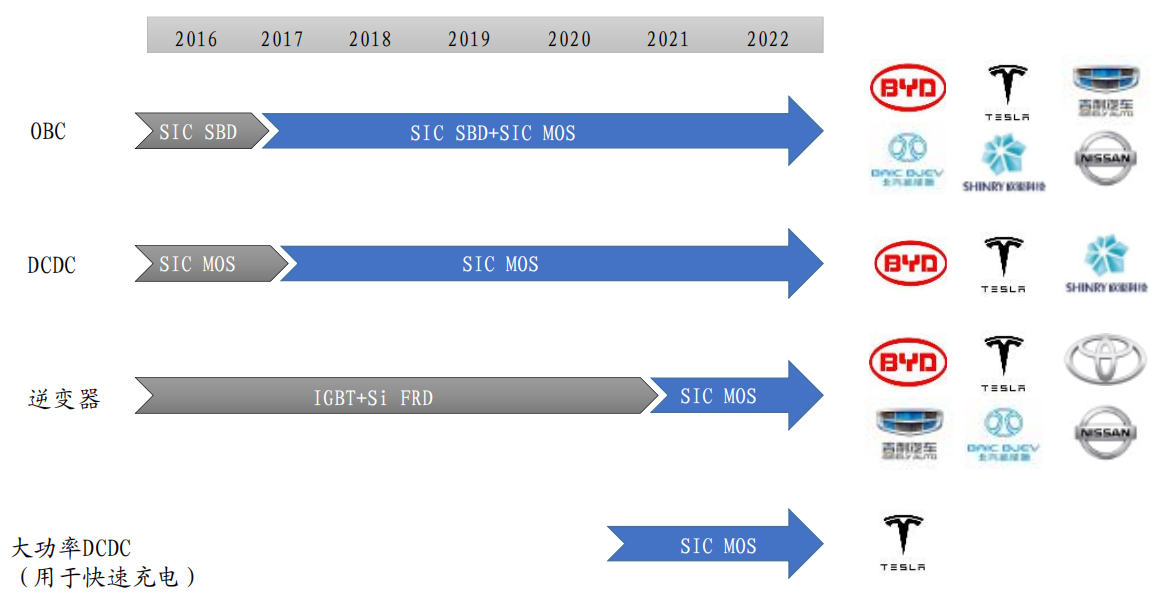

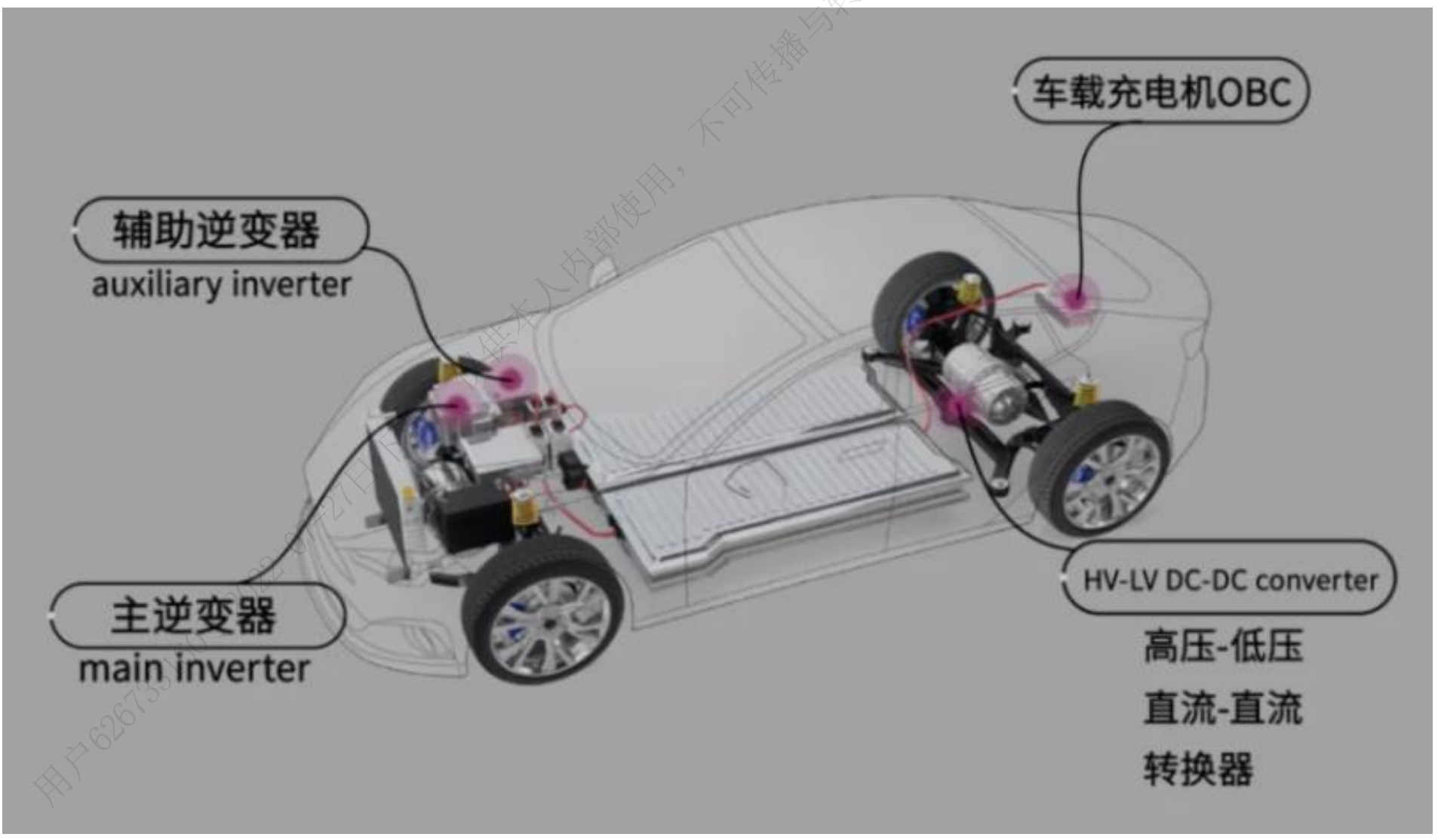

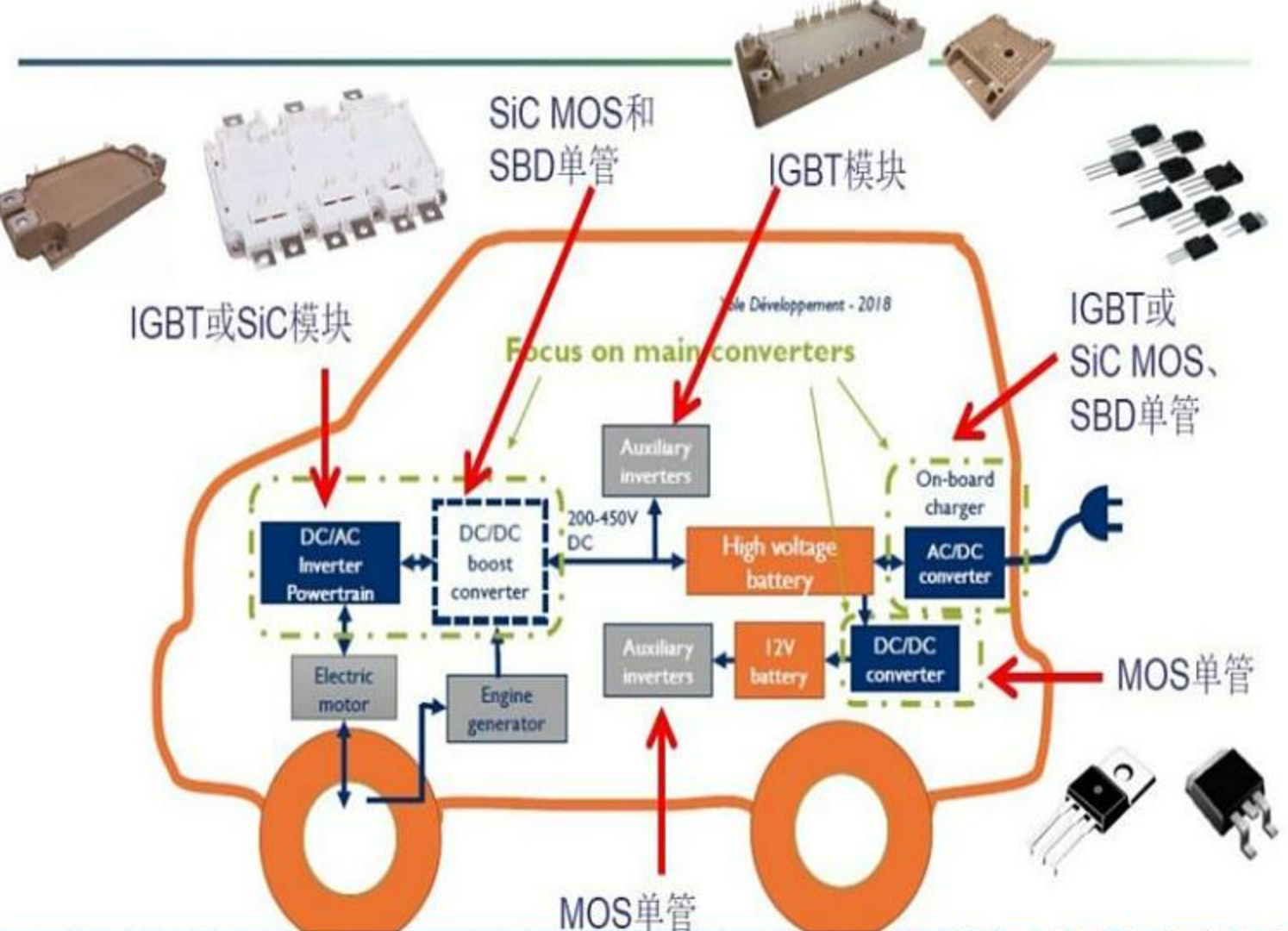

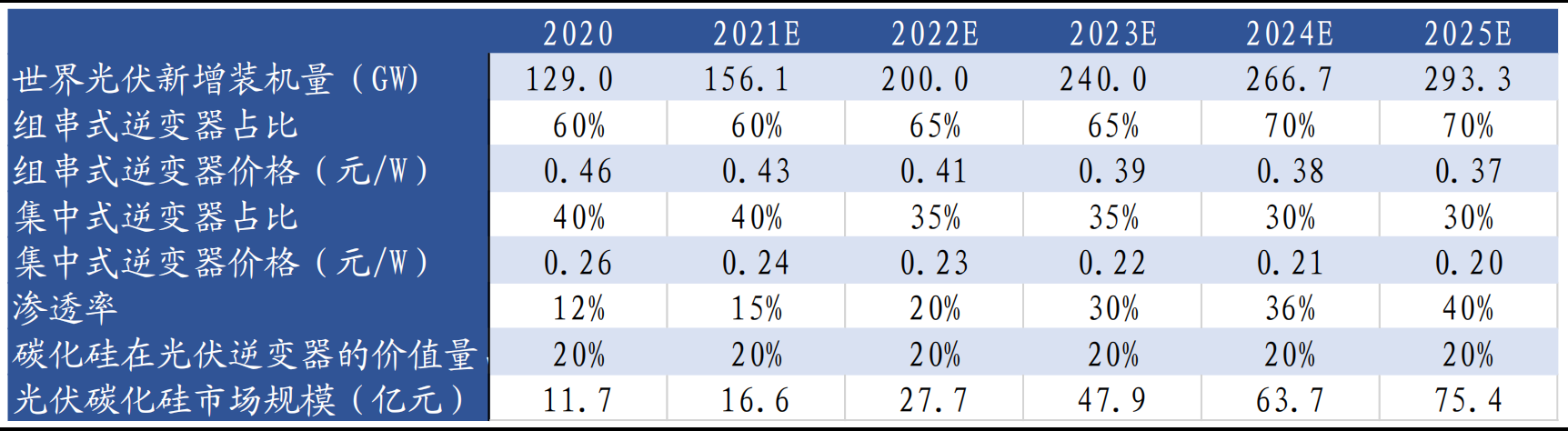

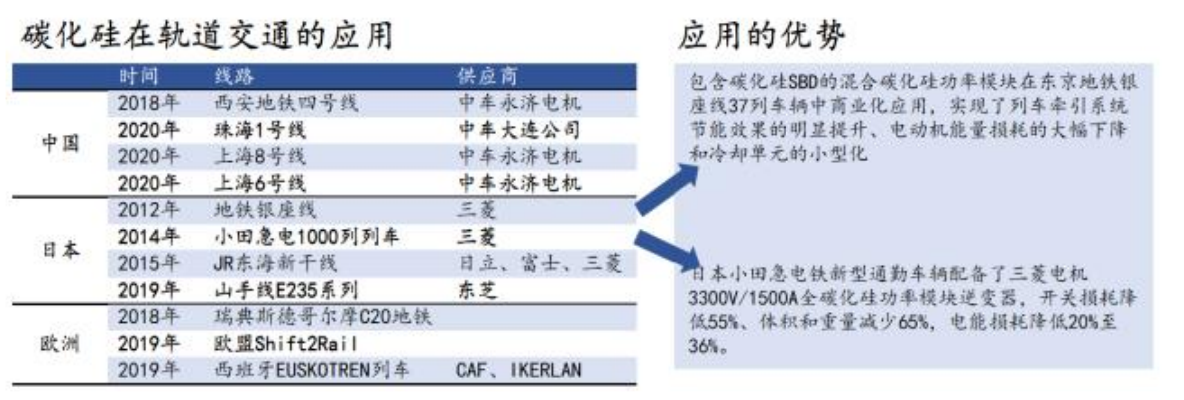

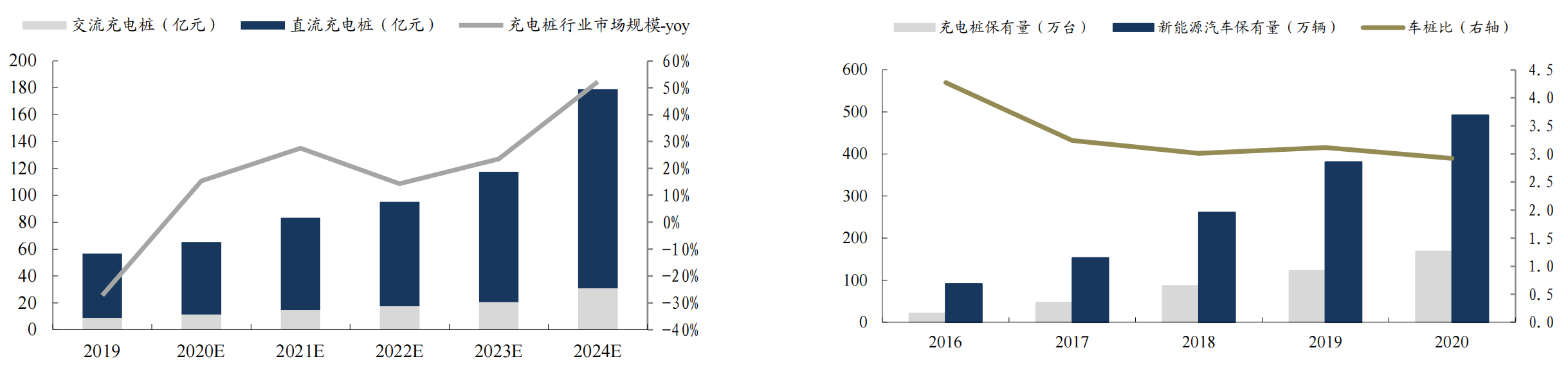

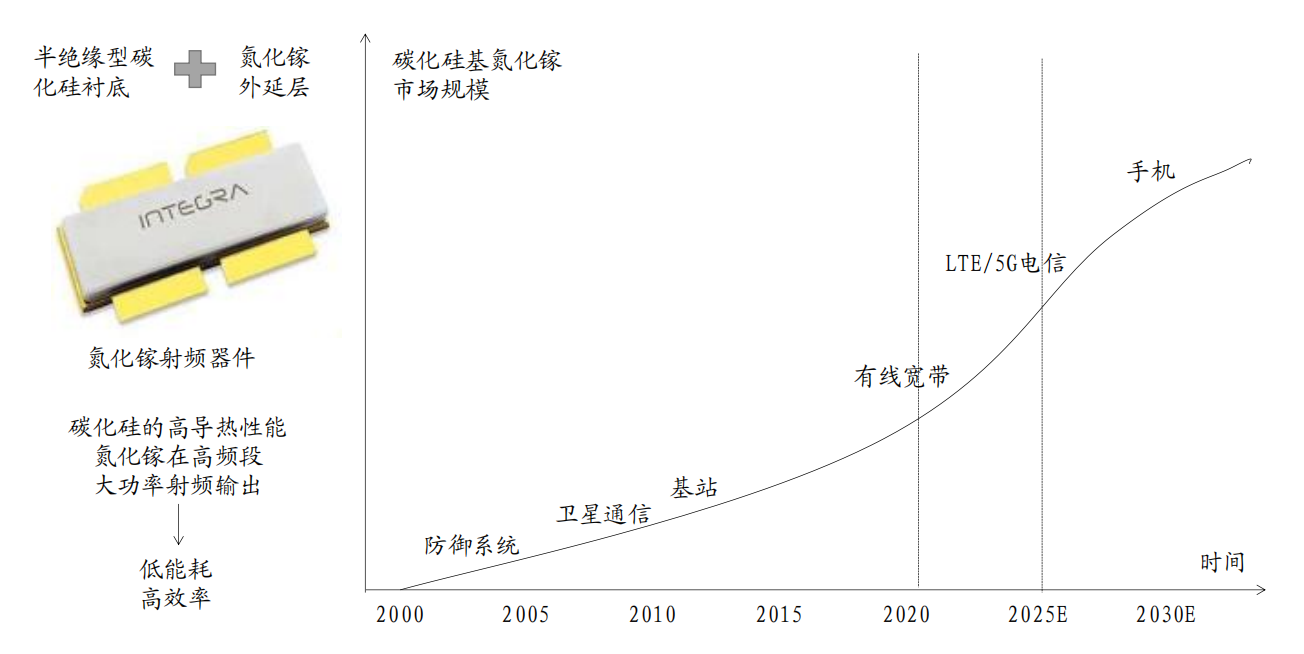

NATION 需求端:由于碳化硅具备耐高压、耐高温和高频的性能,在新能源车、新能源发电、充电桩等领域均有可观的应用场景。碳化硅作为宽禁带半导体,具备出色的物理特性,可提高开关频率,近年来随成本下降而打开应用市场。据Yole 数据,2025年全球电力电子领域碳化硅市场有望超过30 亿美金,其中新能源车将贡献超过一半增量。 供给端:技术工艺壁垒较高,国产供应链持续扩产。衬底材料和器件为碳化硅产业链较关键环节,PVT法为当前主流生产方法。国产厂商与欧美厂商差距普遍在5-8 年以上,国内项目陆续投产,产能有望快速释放。需要密切跟踪下游客户验证情况,判断有效产能。 核心关注点:降本能力。碳化硅降本速度与渗透率密切相关,衬底降本速度大于器件。就衬底而言,降本因子可拆解为长晶效率提升、切片损失减少、良率提升、晶圆尺寸扩大、产能提升等。其中核心是长晶效率提升。 竞争格局:碳化硅行业与第一代半导体类似,CR5维持高市占率,但整体呈下降趋势。随着市场蛋糕做大,国产厂商有望长出大公司。目前海外Wolfspeed(原cree)占据绝对优势,但国产化率有望提升,远期份额有望提升10%以上。行业发展后期有望见证并购潮。就目前来看,衬底是核心价值点,但龙头天岳先进、天科合达技术实力较海外企业差距仍在10年以上。外延次之,关注技术领先企业,上市或并购退出;器件企业关注龙头和产业方入局公司。 市值空间探讨:复盘Wolfspeed股价,行业需求持续向好叠加业绩超预期,驱动公司股价屡创新高。国产厂商目前技术、产品尚不成熟,受制于产能,营收体量较小。结合模拟芯片及半导体设备对标发现,国内公司普遍PE、PS估值倍数为海外龙头 4倍以上,更高的估值水平表明对成长的乐观预期。Wolfspeed作为碳化硅行业龙头,其百亿美元市值具有标杆意义。 |SiC:第三代半导体之星,高压、高功率应用场景下性能优越 碳化硅是第三代半导体材料,相比传统的硅材料(Si),碳化硅(SiC)的禁带宽度是硅的3 倍;导热率为硅的4-5 倍;击穿电压为硅的8-10 倍。相同规格的碳化硅基MOSFET 与硅基MOSFET 相比,其尺寸可大幅减小至原来的1/10,导通电阻可至少降低至原来的1/100。相同规格的碳化硅基MOSFET 较硅基IGBT 的总能量损耗可大大降低70%。 碳化硅功率器件将极大提高现有使用硅基功率器件的能源转换效率,未来主要应用领域有电动汽车/充电桩、光伏新能源、轨道交通、智能电网等。 |碳化硅应用领域丰富,市场规模不断扩大 据Yole 统计,2020年 SiC碳化硅功率器件市场规模约7.1 亿美元,预计2026年将增长至 45亿美元,2020-2026年 CAGR 近36%。其中,新能源汽车是SiC功率器件下游最重要的应用市场,预计需求于2023 年开始快速爆发。 |新能源车:渗透率快速提升,是碳化硅市场的重要驱动力 SiC功率器件主要应用于新能源车逆变器,搭载碳化硅功率模块;部分用于DC/DC转换器、电机驱动器和车载充电器(OBC),搭载单管器件。 此前影响碳化硅器件放量的主要约束为成本经济性问题,现今随着晶圆生产制造成本下行、与硅基器件价差持续缩小,同时若考虑散热系统成本节约、空间节约、电驱系统性能提升和整车价值跃升等附加价值,碳化硅器件已具有一定竞争优势。 单车SIC主逆变器约5000元,OBC和DC/DC约800元,考虑目前特斯拉约100%渗透率、比亚迪30%渗透率、其它车企应用还较少的情况,综合预估中国新能源汽车SIC市场将从2020 的 14.6亿元增长到 2024年的 164.7亿元,年均复合增长率达83.2%。 |新能源车:渗透率快速提升,是碳化硅市场的重要驱动力 目前特斯拉Model 3 的 SiCMOSFET 只用在主驱逆变器电力模块上,共48 颗SiCMOSFET,对应单车消耗约0.25 片 6英寸 SiC衬底。如未来延伸用在包括OBC、DC/DC转换器、高压辅驱控制器、主驱控制器、充电器等,单车SiC 器件使用量将达到100-150 颗,市场需求将进一步扩大(单车消耗有望达0.5 片 6英寸 SiC 衬底)。 假设2022 年 Model3/Model Y 产量 150万辆,单车消耗0.25 片 6英寸 SiC晶圆,则对应一年消耗6 英寸 SiC37.5 万片,目前全球 SiC晶圆总产能约在 50~60万片/年,供给端产能吃紧。 |光伏:全球光伏新增装机容量持续上升,碳化硅应用市场空间广阔 碳化硅主要应用于光伏逆变器,可提升转换效率、降低系统成本。基于硅基器件的传统逆变器成本虽较低(仅占系统10%左右),却是系统能量损耗的主要来源之一。数据显示,在光伏逆变器中使用碳化硅功率器件可使转换效率从96%提升至99%以上,能量损耗降低50%以上,大幅提高设备循环寿命,降低生产成本。据CASA 预测,到2048 年,光伏逆变器中碳化硅功率器件占比可达85%。 碳化硅在光伏领域中主要应用于组串式光伏逆变器和集中式光伏逆变器。参考CIIA 光伏逆变器中的组串式和集中式的占比、CASA预测的碳化硅在光伏逆变器的渗透率,测算全球光伏领域碳化硅市场规模,2025年有望达到 75.4亿人民币。 |轨交:节能、高效助推碳化硅渗透轨交牵引系统 牵引变流器是机车大功率交流传动系统的核心装备,碳化硅器件由于具有高温、高频和低损耗特性,能够降低牵引变流器综合能耗,提升系统的整体效能,符合轨道交通大容量、轻量化和节能的应用需求。经装车试验测试,中车株洲所与深圳地铁集团联合研发的地铁列车全碳化硅牵引逆变器在节能化方面表现优异,同比硅基IGBT 牵引逆变器的综合能耗降低10%以上,中低速段噪声下降5 分贝以上,温升降低40℃以上。 根据中国城市轨道交通协会的数据,如果全国城轨全面采用碳化硅,仅2019 年就可节省15.26 亿度电,节省的电量足够整个北京的轨道交通使用。碳化硅渗透轨道交通得到政策支持,2021年 8月,交通运输部提出和发布的预期成果包括:形成碳化硅器件应用技术路线及电力电子变压器应用技术路线;通过3-5 年时间,在动车和城轨牵引系统中完成碳化硅MOSFET 装车应用。 在轨交牵引变流器领域,2025年全球碳化硅器件市场规模将达到33.8亿元,5 年CAGR 为 29.2%;到2025 年,中国轨交牵引系统碳化硅器件市场规模将达到11.3 亿元,5年 CAGR 为29.5% |充电桩:充电基础设施产业持续高速增长,碳化硅应用前景广阔 中国充电桩市场规模在2015 年至 2020年总体呈增长趋势,由2015 年的 12.5亿元增长到 2020年的 65.3亿元,CAGR 达到39.2%。根据中国充电联盟统计数据,截至2021 年 12月,全国充电基础设施保有量达261.7 万台,联盟内成员单位总计上报公共类充电桩114.7 万台,同比增长56.4%,其中直流充电桩47.0 万台,同比增长52.1%。碳化硅主要应用于直流充电桩中,其高功率能够提升充电效率、缩短充电时间,有望实现加速渗透。根据国务院发布的《2030年前碳达峰行动方案》指引和工信部的规划,预计到2025 年我国车桩比应在2:1 到 3:1之间,到 2030年接近 1:1的合理值。 参考泰科天润提供的一款基于碳化硅的直流快速充电桩,输出功率为60kw,其体积比同样输出功率的硅基充电桩小30-35%左右,因而能够通过散热性能和所占空间节省成本。根据CASA 的测算,2019年碳化硅在直流充电桩的充电模块渗透率约10%,预期未来随着成本的降低,渗透率将进一步提升。根据测算,2025年我国应用于直流充电桩的碳化硅功率器件市场规模将达到27.1亿元,2020-2025年 CAGR 为72.7%。 |射频:5G基站端氮化镓射频器件应用广阔,带动碳化硅衬底市场 全球氮化镓射频器件市场快速扩张,碳化硅基氮化镓(GaN-on-SiC)是主流产品和技术解决方案。据Yole 预测,到2023 年,氮化镓射频器件的市场规模将占3W 以上射频功率市场的45%,到 2024年,全球氮化镓射频器件市场将达到20 亿美元,2018-2024年 CAGR 约21%。未来 10年内,氮化镓将成为射频应用的主流技术。 GaNHEMT 是 5G基站射频功放主流技术,碳化硅衬底作为主流解决方案,市场空间将持续突破。综合工信部数据,根据我们测算,到2023 年,中国5G 射频领域碳化硅衬底市场规模将达到20.9 亿元,2020-2023年 CAGR 达17.4%。