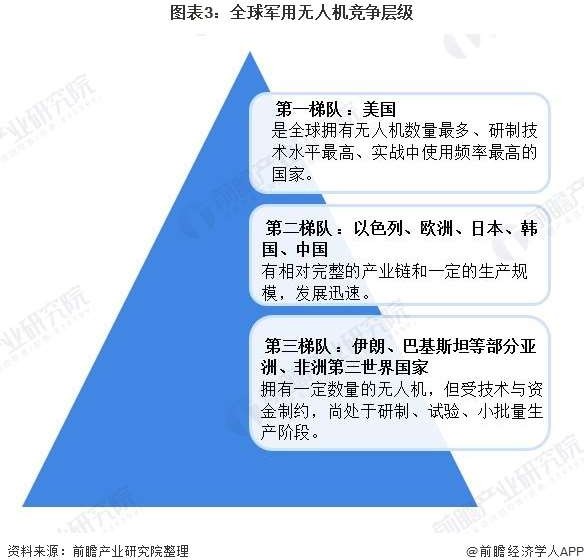

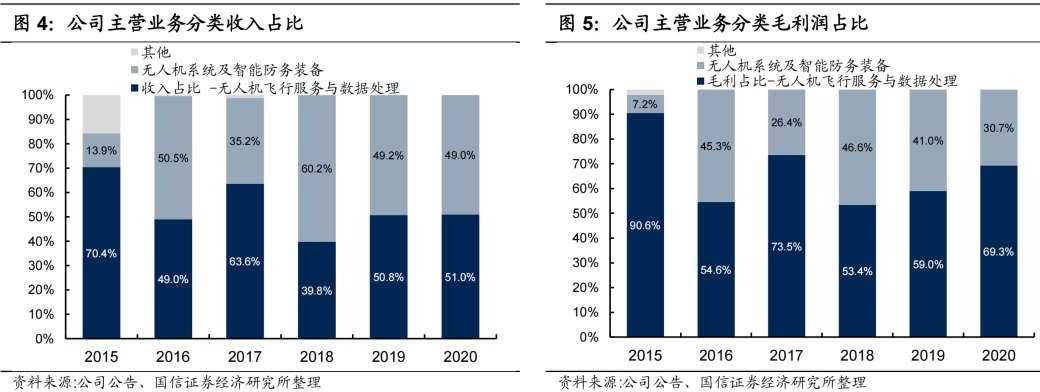

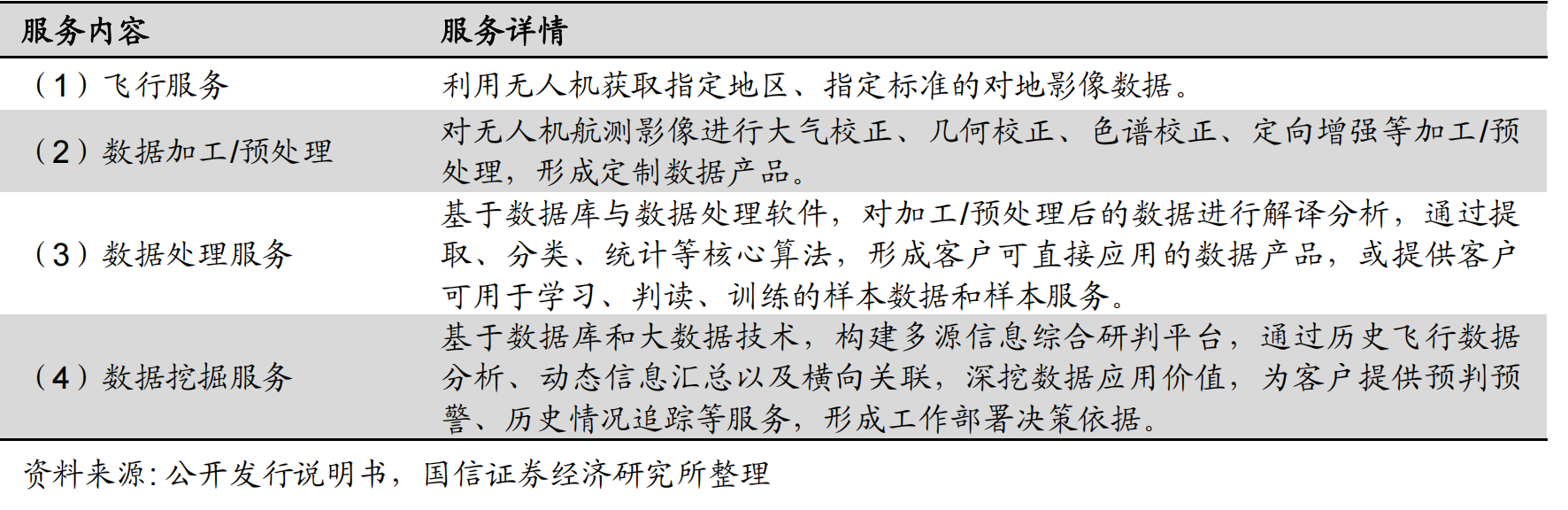

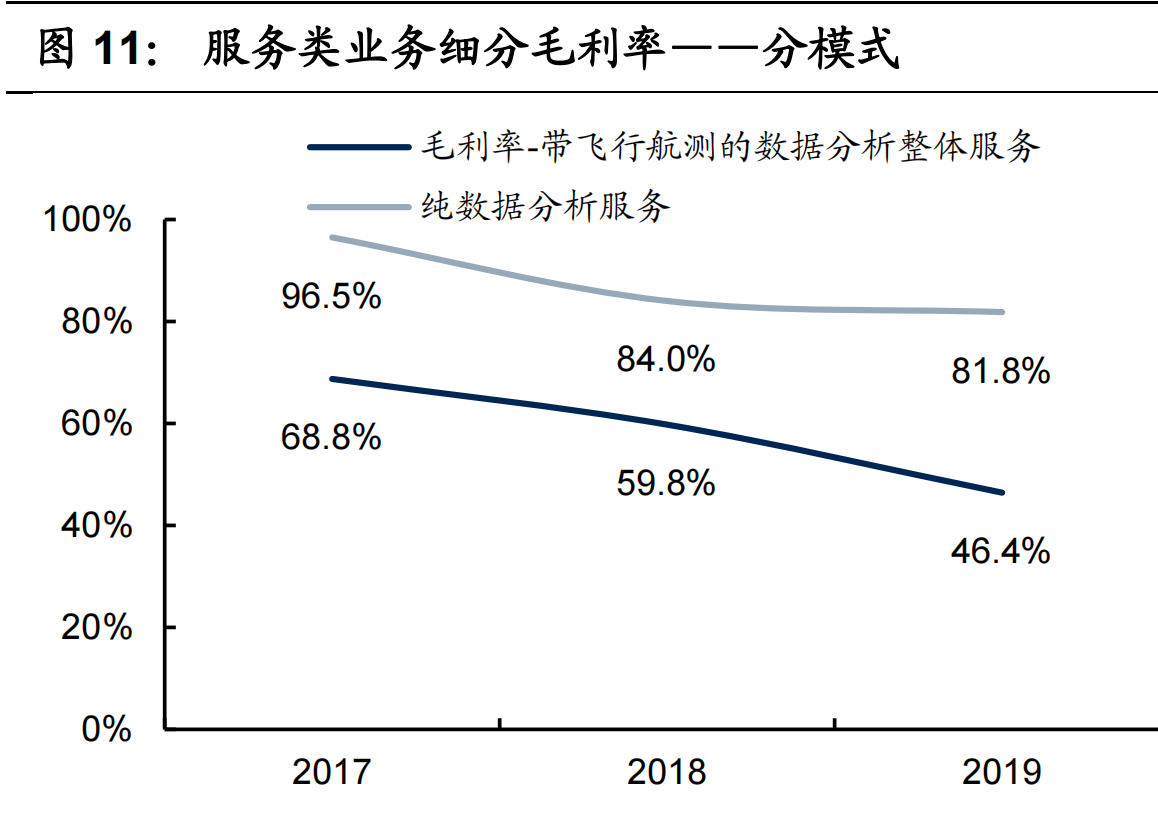

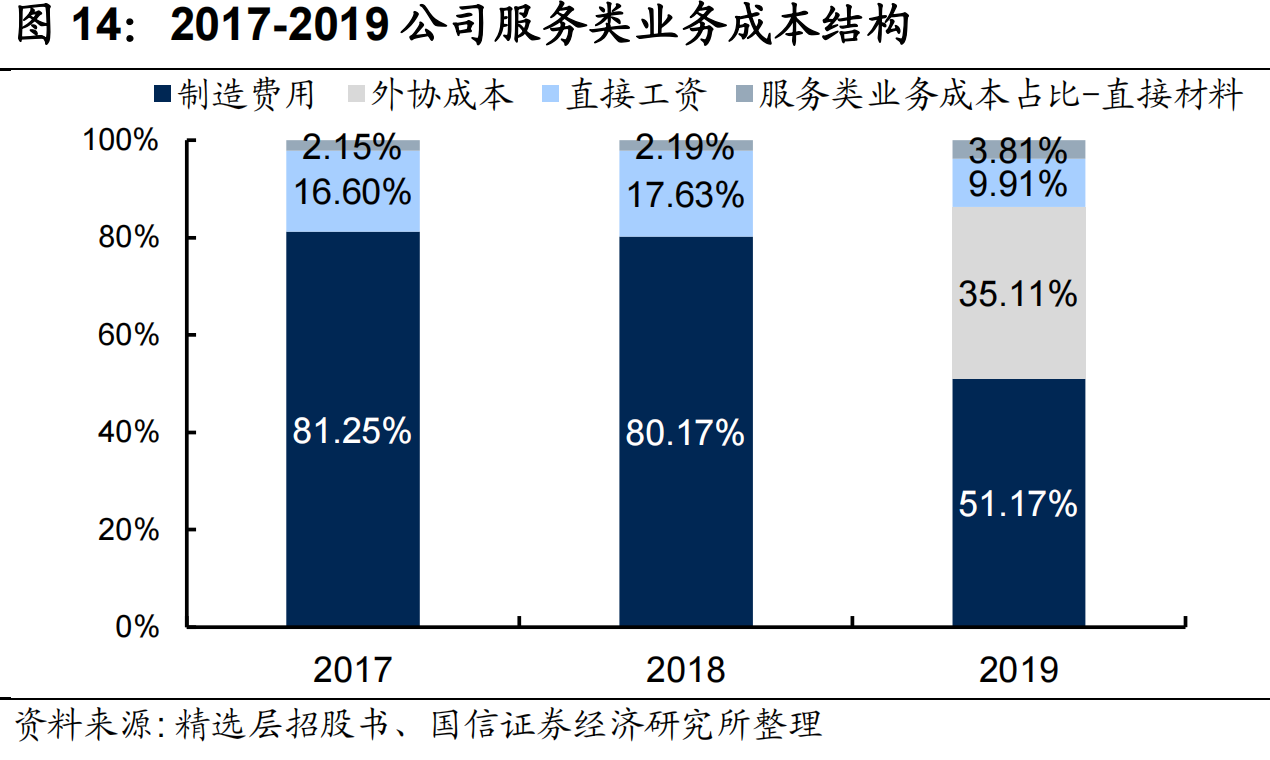

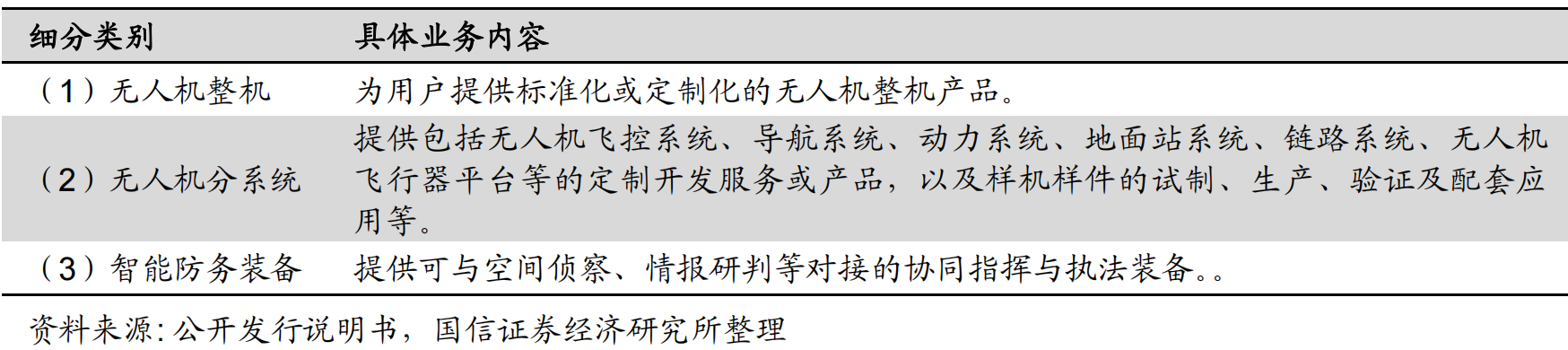

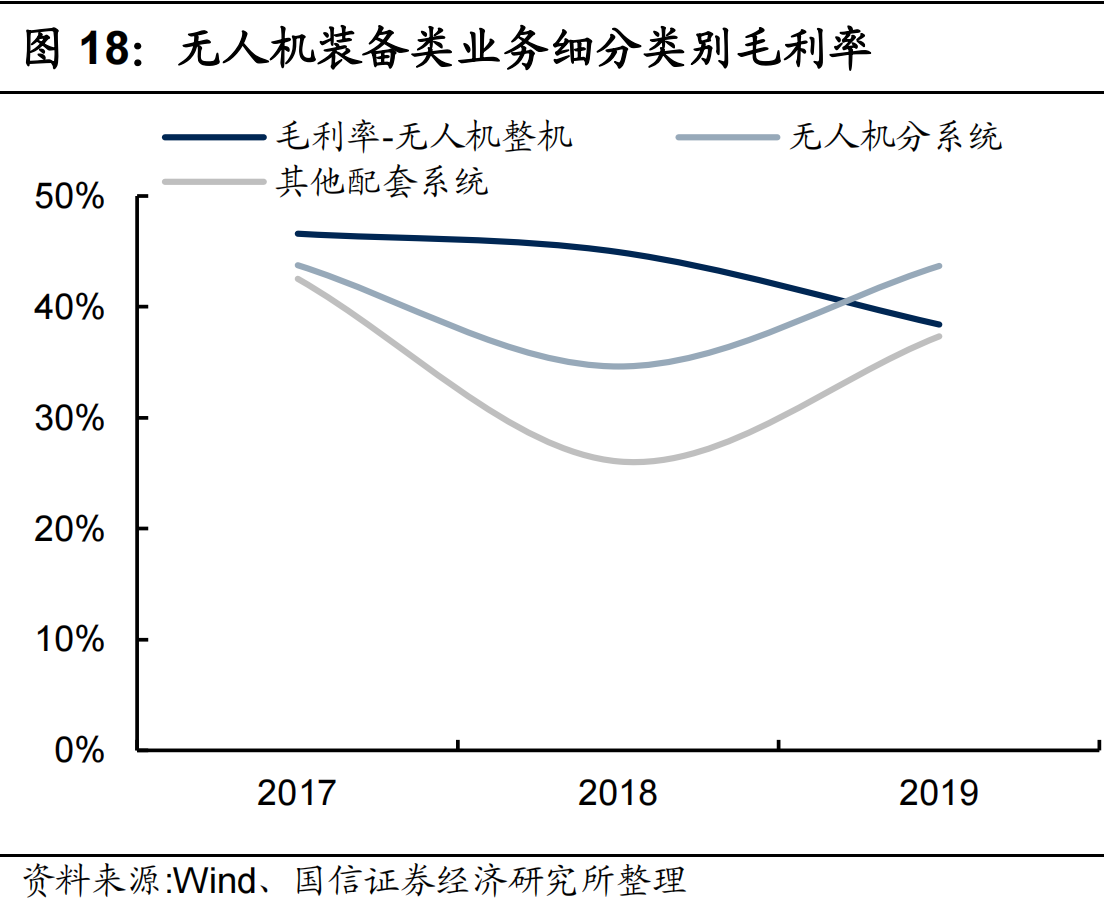

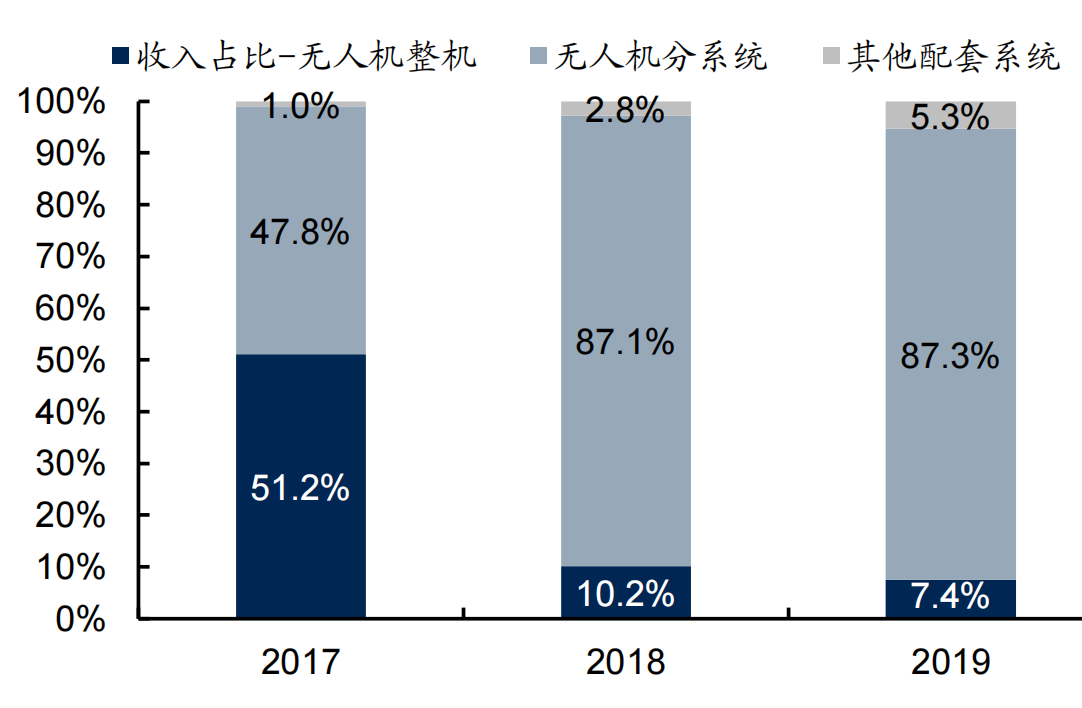

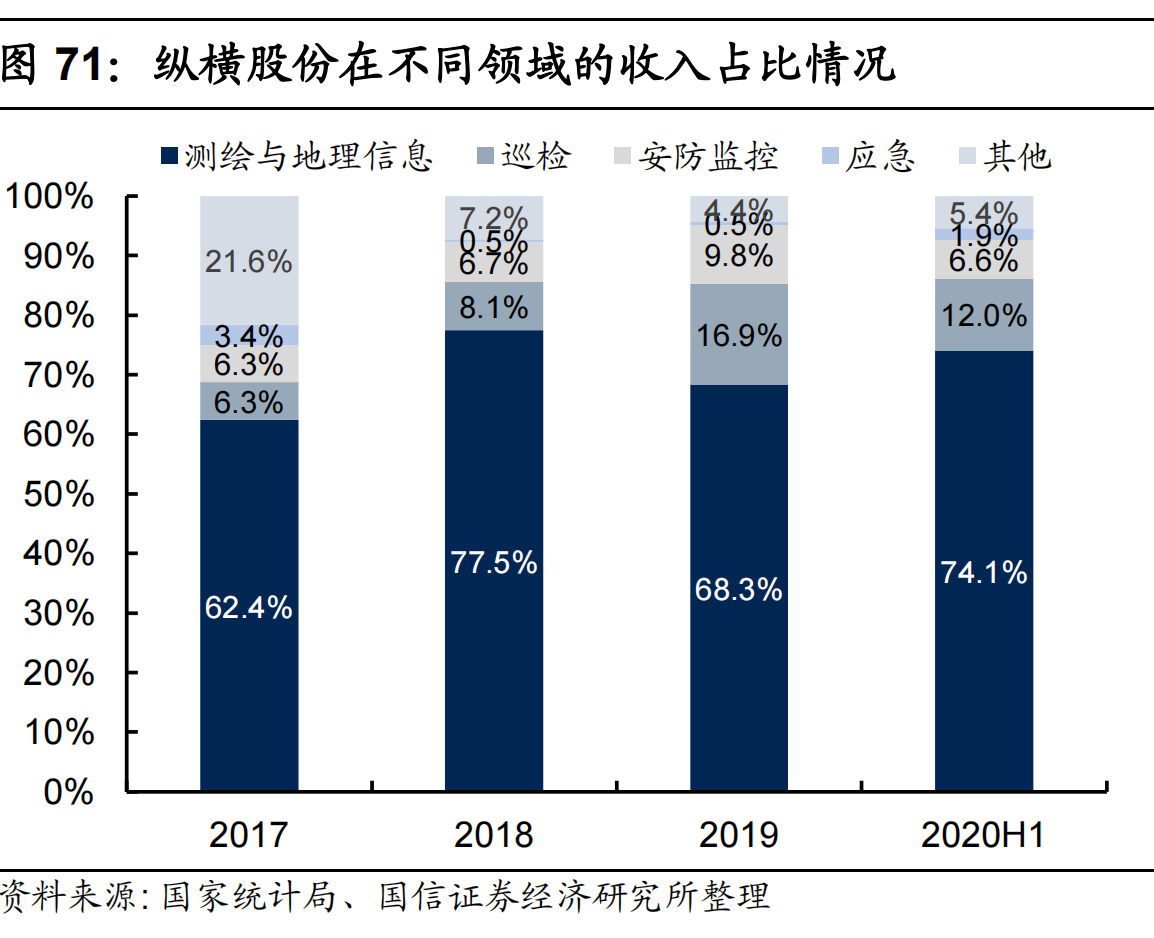

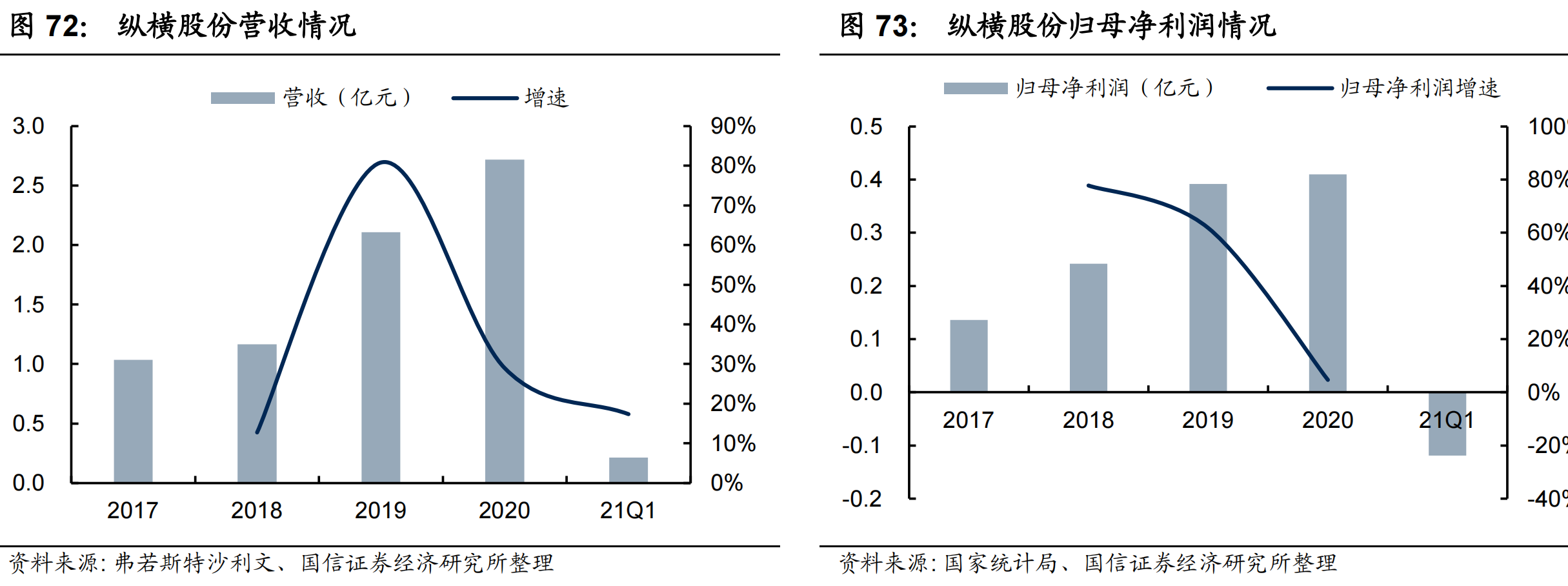

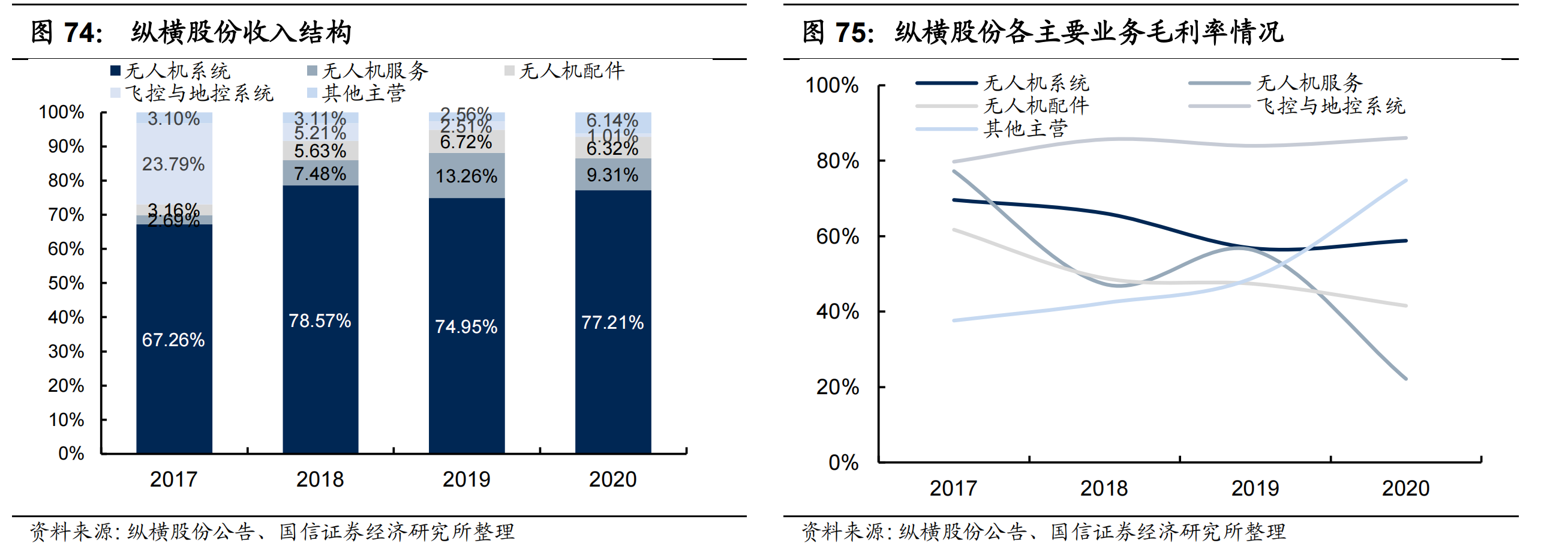

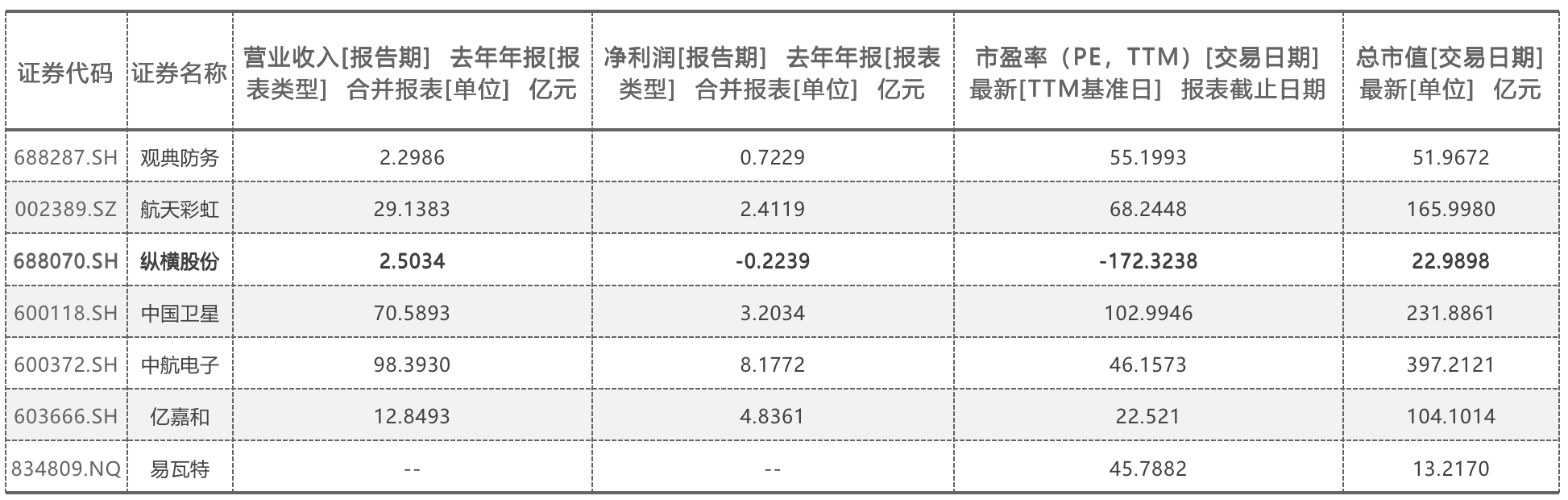

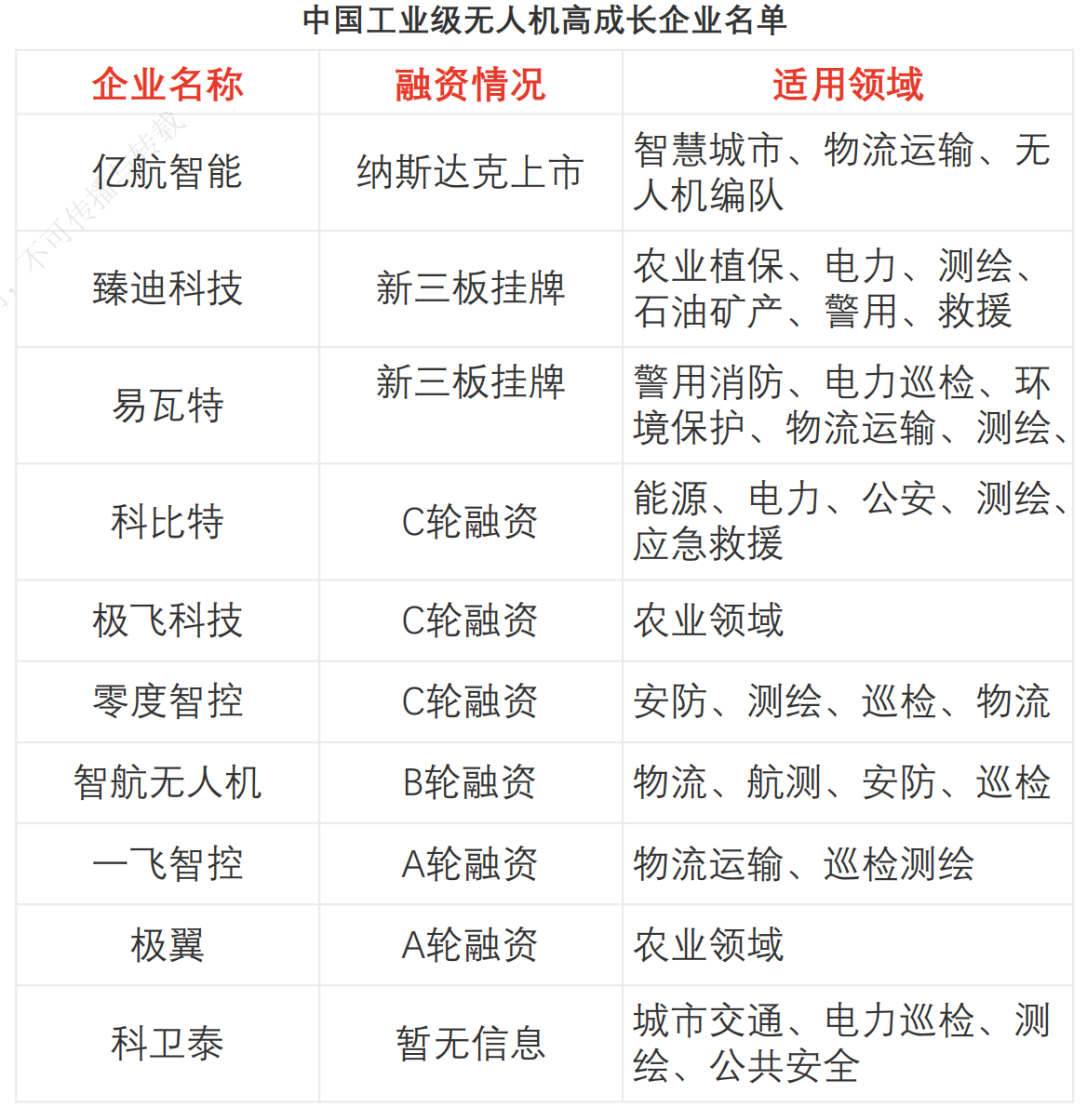

|竞争分析 无人机市场竞争格局主要有如下特征: 一是国际无人机市场规模大但竞争也激烈。综合国内外研究,未来二十年,全球民用无人机市场将达到900亿美金,中国至少占一半,达到千亿规模。然而,目前我国无人机市场规模仅达到30亿元左右。 二是我国技术自主拥有、国际领先。相比国际同行业企业,国内无人机企业研发总支出的增幅远远领先全球水平,专利申请量全球第一,一批企业快速抢占了行业制 高点。 三是企业扎堆沿海、集聚成势。“北上广深”等发达地区由于产业基础雄厚、配套完善、高校集中等优势,是无人机企业投资注册的首选之地。 四是行业出现分化、细分萌芽。当前,大多数无人机企业主要靠产品盈利,但已有企业逐渐转向服务盈利和数据盈利。 五是瓶颈破解加快、竞争加剧。当前制约无人机产业发展的销售渠道匮乏、低空空域未完全放开、动力锂电池续航时间短等问题正在加快破解,国家层面的的空域管制政策即将“解套”开放,使用氢燃料电池替代锂电池的做法取得了较好成效。 |竞争格局 从全球看,美国和以色列的无人机技术较为领先,特别是美国,其无人机技术先进、种类多,既有战略、战役、战术各层次的无人侦察机,也有能够实现察打一体的攻击性无人机和用于运输的无人机。目前全球中高端军用无人机主要由大型飞机专业公司研发,美国格鲁门和通用原子两大制造商牢牢把握着市场份额前两名的位置,占据了全球一半以上的军用无人机市场份额;其他有竞争力的制造商主要分布在英国、以色列、中国和俄罗斯。 相对于发达国家,我国在工业无人机方面起步较晚,虽然发展较为迅速但是总体上规模仍然很小。我国工业无人机市场规模2020年为273亿元,工业无人机行业2020年CR3同比下降1.95%,为4.43%。工业无人机企业区域具体分布较为集中,其数量最多的前五个省份为广东、江苏、浙江、上海和山东。 |国际代表企业 通用原子 通用原子成立于1955年,总部位于美国加利福尼亚州,主要从事无人机侦察机、“捕食者”系列无人机系统以及机载传感器的研发、生产及销售业务。其无人机产品主要包括MQ-9A、MQ-9B、Avenger、GrayEagleER 无人机系统等。 诺格公司 诺斯罗普·格鲁曼公司总部位于美国维吉尼亚州,是全球性的航空航天、国防与安全公司,主要为美国政府提供军用装备业务。 诺斯罗普·格鲁曼公司无人机产品主要为大型固定翼侦察无人机MQ-4C及全球鹰无人机系统。 以色列航空工业集团(IsraelAerospace Industries Ltd.) 以色列航空工业集团系以色列国有企业,主要负责以色列国防系统与出口产品的生产。其主要无人机产品为大型高空长航时无人侦察机苍鹭TP无人机及中空长航时无人机系统苍鹭无人机。 土耳其航空工业集团(TurkishAerospace Industries) 土耳其航空工业集团系土耳其国有企业,主要负责飞机、直升机、无人机及航天系统等的研制生产。其主要无人机产品为安卡(ANKA)中空长航时侦察无人机以及阿克苏古尔(ANKA-AKSUNGUR)察打一体中空长航时无人机系统。 BaykarMakina 公司 BaykarMakina 公司为土耳其的私营无人机制造商,其主要的无人机产品包括BayraktarTB-2中型察打一体无人机及BayraktarAKINCI System大型察打一体无人机等 |观典防务:无人机禁毒翘楚,军工资质齐备 公司为具备较强综合实力的工业级无人机研发制造和应用服务提供商。一方面公司常年为各级政府部门提供禁毒航测数据服务,对于毒品原植物种植和野外加工的排查准确率极高,已建立深厚的技术与服务壁垒,在无人机应用服务领域独树一帜,目前仍有较大的业务发展空间,相关能力也能向市场广阔的其他领域拓展。 另一方面,公司具备行业领先的无人机设计研发能力,生产的无人机产品具备长航时、大载荷、多功能、易部署等优秀性能,承接了数个航空航天系国企、科研院所的定制化开发项目,同时公司军工资质齐备,专项技术产品有望在未来形成较大的订单突破。预计公司2021-2023年收入分别为2.26/3.31/4.47亿元,归母净利润0.72/1.12/1.57亿元。 |主营业务1:航测与数据服务 此类业务主要是对通过无人机飞行获取的各种影像、光谱等数据信息进行加工、处理和分析,获得针对特定目的结果判定或统计数据等,为客户提供决策和工作的依据,是公司为执法部门提供禁毒服务的基本形式,近年来也逐渐延伸至反恐、资源调查、环境监测、石油管线巡检等领域。 |主营业务2:无人机硬件产品及装备 该业务主要是为客户提供公司自主开发生产的无人机系统设备及相关装备产品,目前大部分情况为根据客户需求定制,又细分为1)无人机整机,2)无人机分系统和,3)相关智能防务装备系统。 收入方面,自2015年以来,硬件装备类业务发展相对迅速,2020年实现收入8803万元,同增22.55%,五年CAGR 达60.31%,各年之间存在波动。 从细分类别来看,业务目前以分系统的定制开发为主,特别是从2018年开始收入占比接近90%,也是带动收入增长的主要原因,主要系承接航空航天系国企和科研院所的项目增多,对方一般以分系统的开发为主要需求,而整机相对较少,生产的整机用于满足自身业务需要较多,也向部分民企销售。 |纵横股份:国内垂直起降固定翼领军者 纵横股份为国内工业级无人机领先的综合集成商,专注于创新型的垂直起降固定翼机型的开发,2019年市场份额高达50%以上,在该细分领域内遥遥领先。公司成立于 2010年,最初以无人机核心的飞控与地控分系统业务起家,彼时创始人已拥有近20年的相关研发经营。 此后公司开始转向整机业务,在2015年发布国内首架垂直起降固定翼无人机,后形成全面产品体系,目前已累计制造数千架无人机并在超1300多家公司中应用,形成了较广泛的影响力。公司于2021年2月成功登陆科创板,并获得了承接军工项目的全部资质。 |纵横股份:国内垂直起降固定翼领军者 业务结构:以硬件产品为主导,打造标准化机体谱系,毛利率较高。从业务结构来看,公司既销售无人机相关硬件产品,也提供无人机相关的飞行数据及执照培训服务,但硬件销售占据绝对主导地位。其中无人机系统销售近三年占比在营收中占比75%左右,飞控地控系统和相机等配件产品占8-15%,其他主营主要为维修及售后服务,占比2-6%,实际也与硬件销售相关。 从毛利率来看,纵横股份的硬件类产品毛利率较高,其中核心的无人机系统也能达到60%左右,预计与公司的规模化的生产模式,全面成熟的产品谱系等方面有关。无人机服务类业务毛利率则存在波动,整体相对偏低,与当年具体服务结构有关,如部分基础安防类飞行服务毛利率较低。 |估值情况 国内上市公司PE约40-60x 附件:未上市企业