(一)行业概述及产业链

全球镍矿的主要分布在红土镍矿(占55%),硫化矿(占比28%),以及海底锰结核中(占比17%)。但是因为海底镍资源开采难度较大,能被人类利用的只有硫化矿和红土矿。

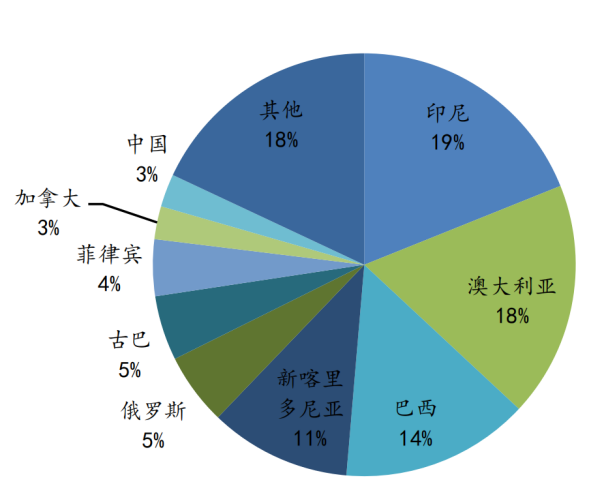

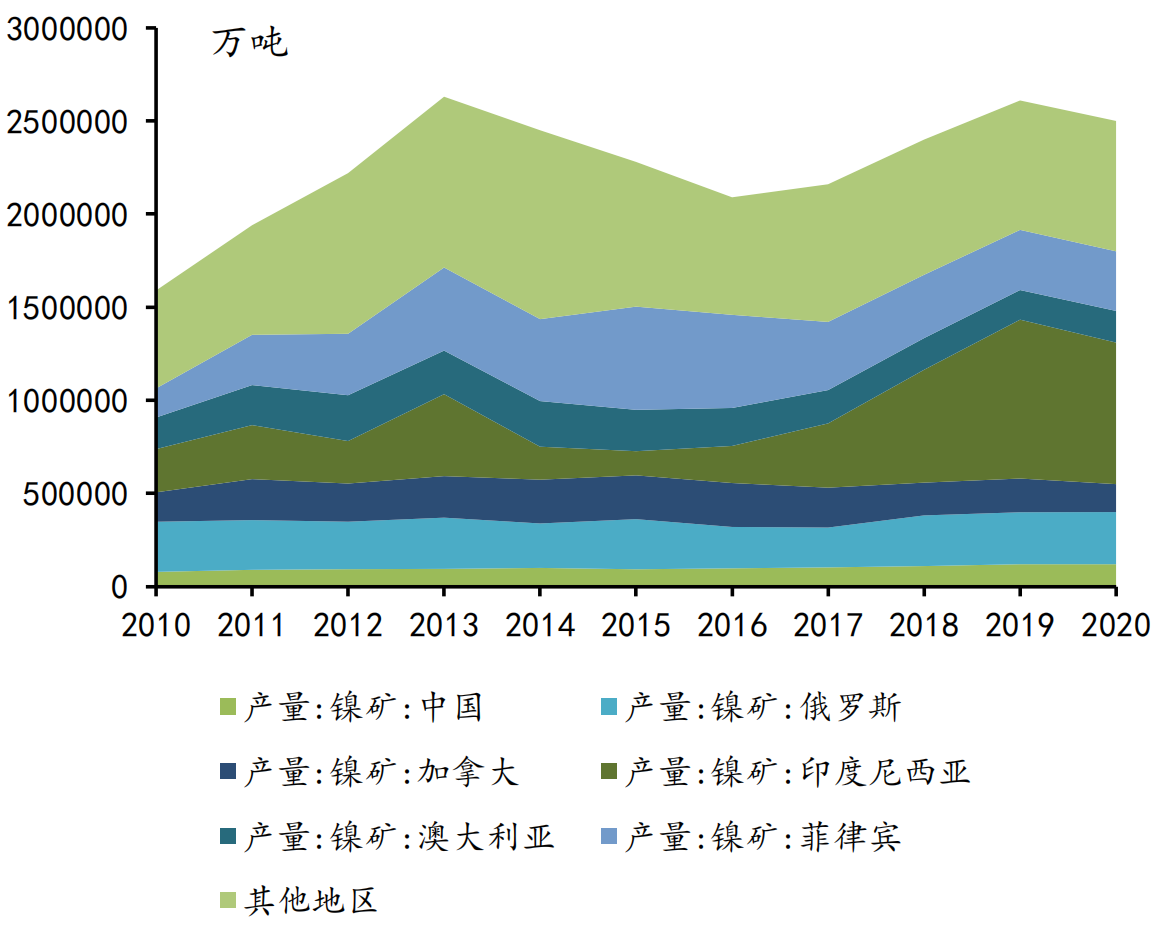

红土镍矿主要分布在赤道附近的巴西新喀里多尼亚、古巴、印尼、菲律宾、哥伦比亚等国。硫化矿则主要分布在澳大利亚、俄罗斯、加拿大、中国和南非。

从储备角度来看,澳大利亚,新喀里多尼亚和巴西占据较多的镍资源储量。但是位于赤道附近的菲律宾和印尼因其红土镍矿开采成本低,运输费有优势等原因,是产量最高的两个国家,且是中国主要的镍矿供应国。

全球镍矿储量分布

全球镍矿产量分布

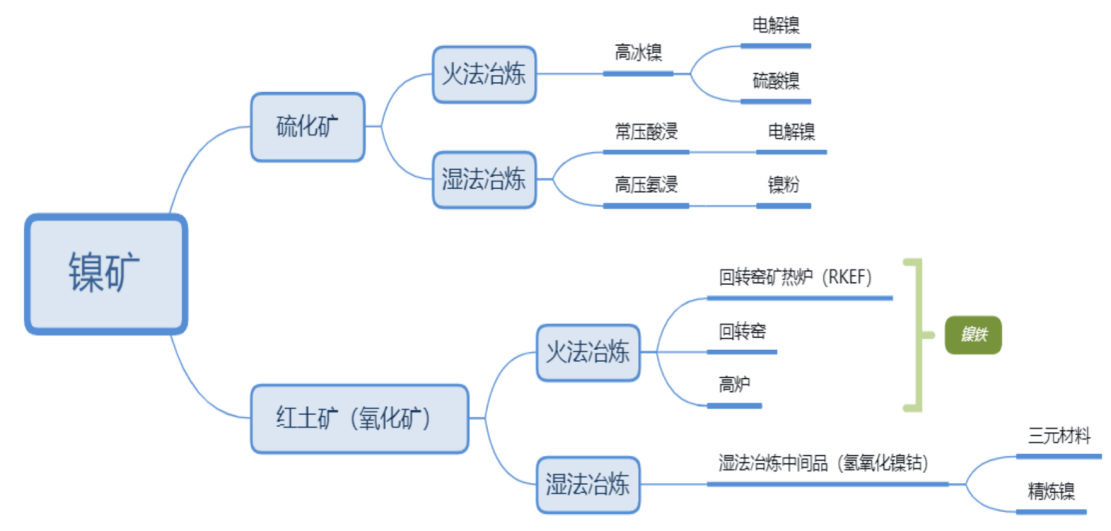

硫酸镍的生成共有四条路径:

1)硫化镍矿通过火法冶炼(还原硫化熔炼镍硫工艺)先制成高冰镍,然后进一步精炼处理获得硫酸镍。

2)另一条路径是在硫化镍矿火法冶炼得到高冰镍基础上,加工成电解镍,如镍豆和镍粉,最后将镍豆或镍粉制成硫酸镍。红土镍矿全球储量远高于硫化镍矿,因此近年来红土镍矿冶炼的工艺发展重视程度逐步增加。红土镍矿的冶炼也可以分为火法冶炼和湿法冶炼两类。

3)湿法冶炼两种工艺氨浸工艺和高压酸浸工艺,氨浸工艺一般只适合处理表层红土矿,生产成本高,而且全流程镍回收率仅为75%-80%,钴约为40%-50%。

像镁铝含量低高铁型的矿则适合高压酸浸工艺生产,此工艺最大优势为镍钴的回收率都能达到90%以上。前述得到的镍中间产品—氢氧化镍钴(MHP)或硫化镍钴(MSP),进一步处理便可获得硫酸镍。

4)而红土镍矿通过火法冶炼工艺(还原硫化熔炼镍硫工艺)得到镍硫,转炉吹炼获得高冰镍,最后制成硫酸镍。

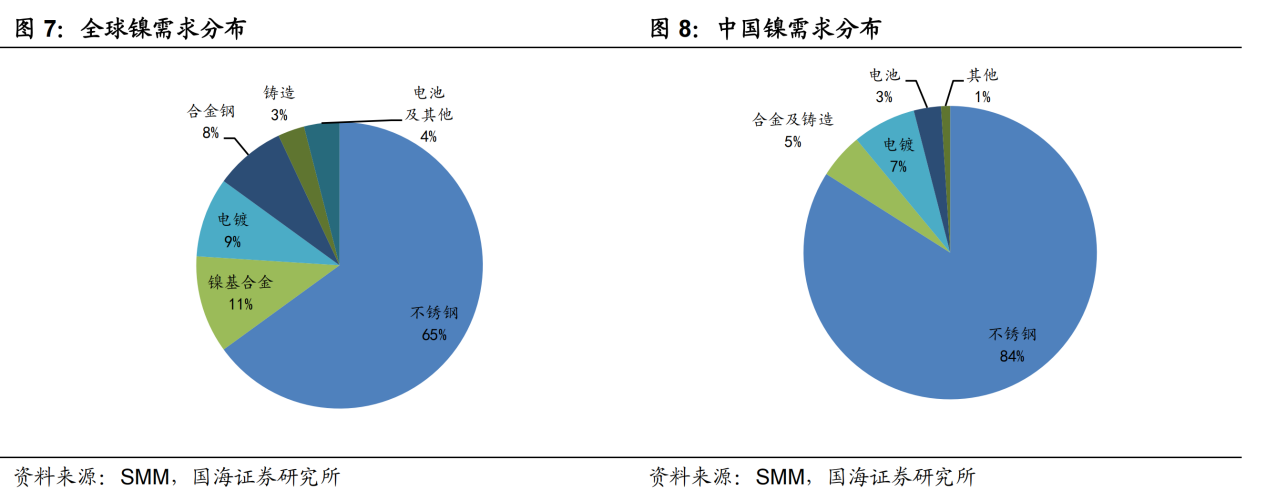

镍下游需求仍是主要集中在不锈钢,电池只占极小比例。据SMM数据,2019年全球用于不锈钢生产的镍占据镍消费的65%,而国内用于不锈钢生产的镍消费占比更是高达84%。为便于生产,不锈钢产业链常常使用镍生铁作为镍原料,再加上部分纯镍调配不锈钢含镍比例。

因红土矿本身还有镍和铁元素,镍铁作为中间产物直接用于不锈钢生产,既减少了镍提纯的步骤,红土矿的铁元素还可以加以利用。

(二)市场环境分析

受新能源产业链需求拉动,镍豆/湿法中间品-硫酸镍-三元前驱体产需共同提升。国内会利用进口的镍湿法冶炼中间品进行硫酸镍的生产,此外在有利润的情况下,也会转产生产精炼镍。直接生产硫酸镍的经济性高,但是国内的原料短缺制约了硫酸镍的产量问题。

国内的镍湿法冶炼中间品主要从巴布亚新几内、芬兰等国家进口,而2020年由于疫情,这两个地方的供应受到一定负面影响。

此外,第一量子在澳大利亚的Ravensthorp项目也是生产镍湿法冶炼中间品,2020年3月开始复产以来,发往国内增量较大。预计2021年开始巴布亚新几内和芬兰随着疫情好转,供应回补,国内进口镍湿法冶炼中间品有2.9万吨的增量,折合约1.2万吨镍金属。

而远期来看,其他地区红土矿供应硫酸镍的原料新增项目不多,国内硫酸镍的原料来源将会瞄准红土镍矿丰富的印尼。

中国湿法冶炼中间品进口量(吨)

进口来源 | 2019 | 2020 | 同比 | 来源占比 |

巴布亚新几内亚 | 233688 | 181106 | -22% | 49.89% |

芬兰 | 44023 | 31104 | -29% | 8.57% |

土耳其 | 11577 | 25930 | 124% | 7.14% |

新咔 | 25205 | 82333 | 226% | 22.68% |

澳大利亚 | 0 | 34665 | 9.55% | |

总计 | 303675.7 | 363002.5 | 19% |

数据来源:海关总署

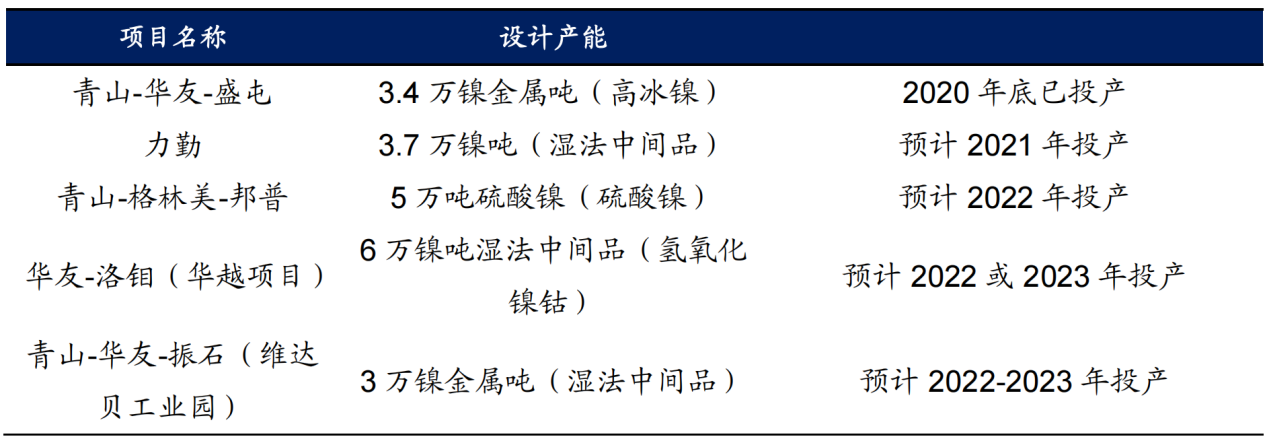

印尼湿法产能建设较为集中,应对国内硫酸镍需求增长。从2018年开始,传统生产硫酸镍的路径(硫化矿-硫酸镍)因受到硫化矿资源增量有限约束,不再能继续满足三元电池对硫酸镍的需求。

国内企业进一步瞄准红土镍矿丰富的印尼,建设HPAL湿法和火法-高冰镍-硫酸镍产能,加强对红土镍矿的利用。

印尼方面中国盛屯/华友/青山(湿法)的3.4万吨高冰镍项目已经于2020年年底投放,还有中国格林美/邦普/青山(湿法)的5万吨硫酸镍,中国力勤/印尼哈利达(湿法)的3.7万吨镍钴中间品,以及青山-华友-振石(维达贝工业园)将在近3年内陆续投放,预计未来3年国内硫酸镍原料供应保障能力提升。

印尼湿法项目投产进度

资料来源:Mysteel

硫酸镍供应增量稳步扩产能。近几年全球硫酸镍新扩建产能项目主要有国内金川,吉恩镍业、华友、银亿等,境外则有芬兰的Terrafame以及BHP的项目。

其中金川和吉恩镍业的硫酸镍原料来自自有的硫化矿,通过硫化矿-高冰镍-硫酸镍路径生产,而其他产能更多依赖境外进口的湿法中间品作为原料。

2021年预计国内硫酸镍产能增加16.6万实物吨,而境外BHP+Terrafame预计合计增加27万实物吨产能。

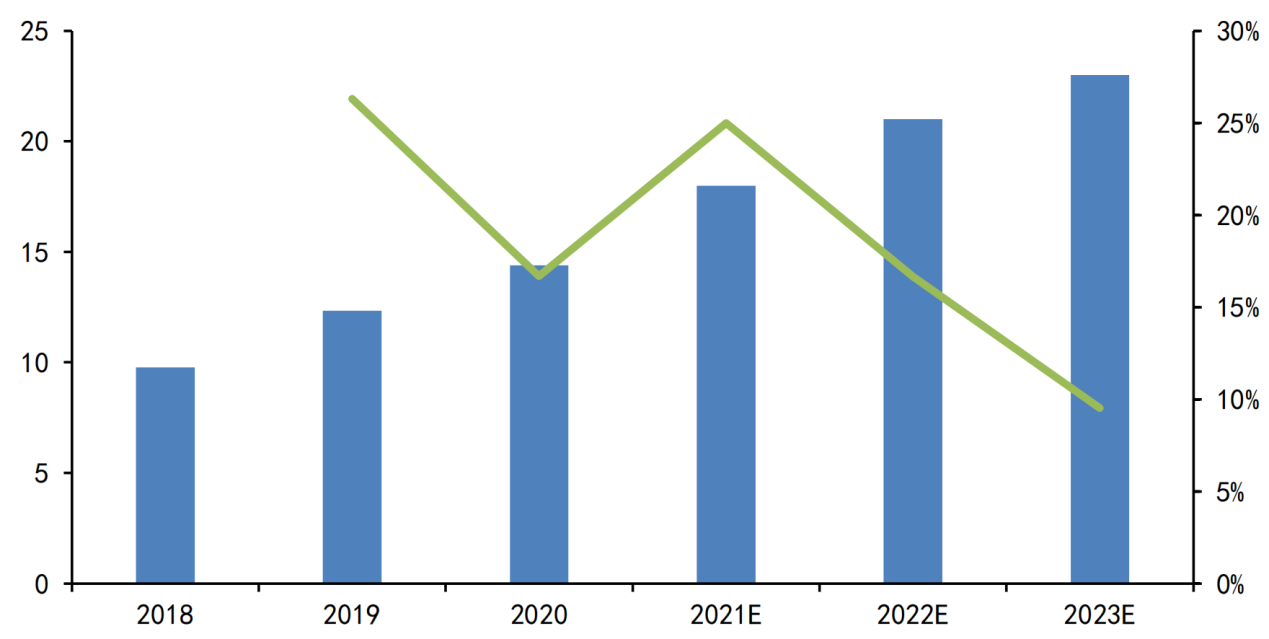

2019年,全球硫酸镍产量约为20.68万镍金属吨,国内产量为12.34万镍金属吨,占比为60%。到了2020年国内产量增加至14.4万镍金属吨,同比增长16%。随着锂电池耗镍需求进一步增长,以及硫酸镍产能进一步扩张,国内硫酸镍产量将保持稳定增长。预计2023年增至23万镍金属吨,3年CAGR为16.8%。

中国硫酸镍产量(万镍金属吨)

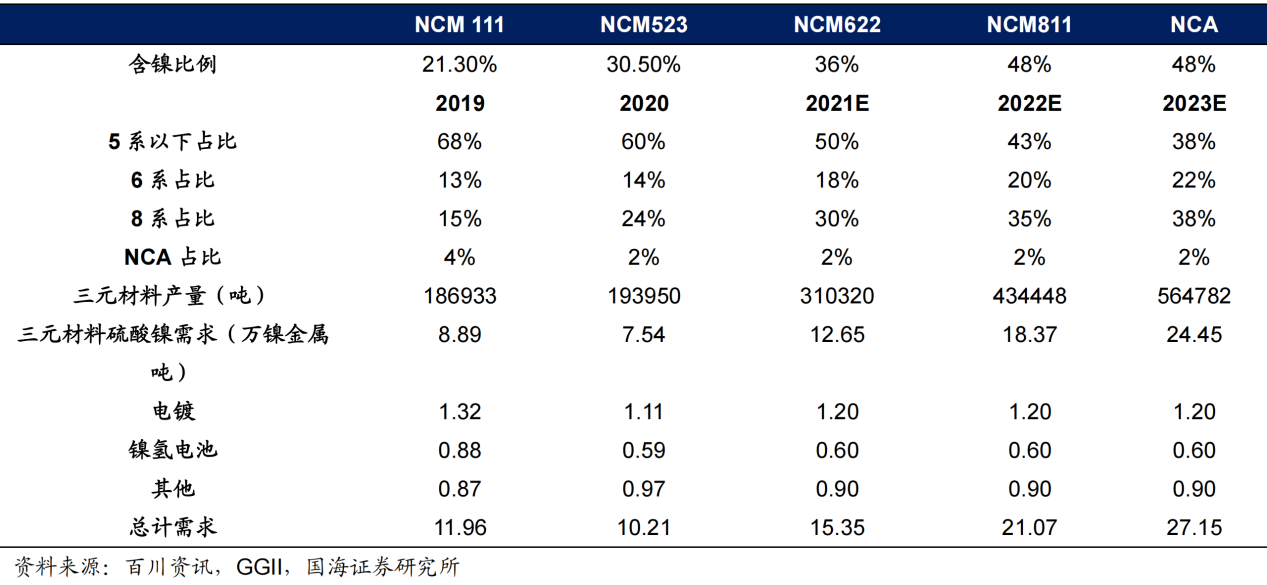

需求拉动因素:电动化和高镍化。

全球新能源汽车产销量稳步增长确定性高,初步预计2021、2022、2023年全球新能源汽车销量分别为465、698、1048万辆,年化复合增速为50%。国内2021、2021、2023年新能源汽车产量分别为210、294、382万辆,年化复合增速为42.9%。

高镍三元(NCM)是锂电池发展的长期趋势,从成本端来看,原材料成本占比可高达90%,原材料降本还有一定空间。由于全球钴资源短缺,且受国际贸易形式影响大,钴价波动较大且价格中枢常年位居高位。

当前钴价超过30万元/吨,而当前镍价为13万元/吨,镍金属成本优势较为显著。三元电池高镍化,是降低钴的用量较为有效的方式,因此未来三元电池往高镍化发展是确定方向。

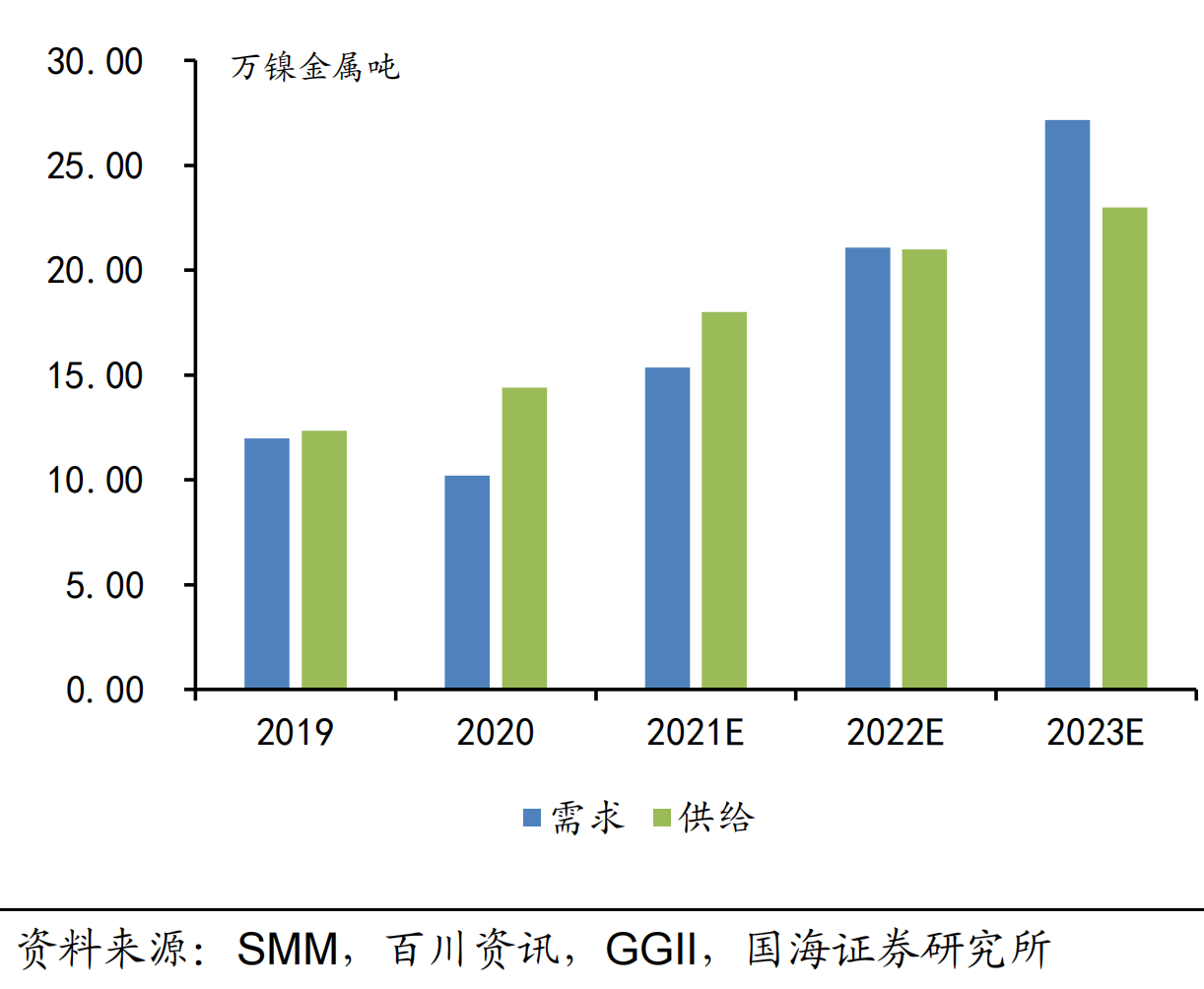

三元动力电池推动国内硫酸镍需求增长,国内2021、2022、2023年硫酸镍总需求分别为15.35、21.07、27.15万镍金属吨。三年CAGR为38.6%。

在此背景下,预计2021-2023年国内硫酸镍供需平衡分别为2.65万镍吨/-0.07万镍吨/-4.15万镍吨。从2022年开始,硫酸镍面临供不应求的局面,相对于纯镍基准价格,硫酸镍将享受更高的溢价。

国内硫酸镍或将面临短缺

(三)竞争格局及代表企业

国内硫酸镍生产商吉恩镍业已经于2018年退市,金川集团、青山控股等未上市,华友钴业、洛阳钼业等公司主营业务中硫酸镍仅占很小比例。

因为与钴、钼同为稀有金属,以华友钴业、洛阳钼业为可比公司,综合PE在20-30。

公司 | 公司简介 | 营业收入 | 净利润 | PE |

华友钴业 | 主要从事钴新材料产品的深加工及钴、铜有色金属采、选、冶的业务 | 353.17 | 40.24 | 29.20 |

洛阳钼业 | 从事钼、钨、铜及黄金等稀贵和基本金属的采选、冶炼、深加工、贸易、科研等 | 1738.63 | 54.28 | 18.48 |

平均值 | 1046 | 47.26 | 23.84 | |