美东时间3月10日,由于流动性不足和资不抵债,成立40年美国排名第16名的硅谷银行宣布破产。作为一家为PE/VC和科技型企业提供投融资服务的老牌银行,仅凭500万美元的注册资本,摇身一变为知名科技银行,再到如今破产清算。

|为何硅谷银行走到这个局面?会引发系统性风险吗?

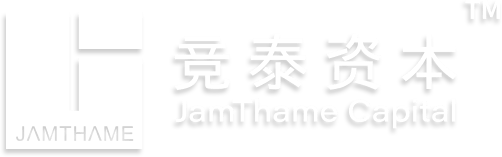

随着硅谷银行的轰然倒闭,美债收益率创2008年以来最大跌幅,由于市场担忧硅谷银行可能是美国新一轮金融危机中倒下的第一块多米诺骨牌,美债交易员甚至预期年内美联储或将降息25基点。

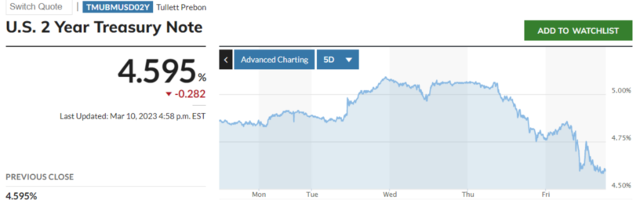

2年期美国国债收益率一度下跌30个基点至4.57%,收盘接近日内低点;两年期美债收益率两日累计下跌近50基点,创2008年以来最大跌幅。此外,投资者还涌入短期德国国债,导致短期德债收益率也大幅下挫。

硅谷银行倒闭,是美国2008年次贷危机以来倒闭的最大金融机构,也是这一轮美联储持续加息周期中的第一个牺牲品。

|美联储加息为何会让硅谷银行倒闭呢?

硅谷银行的主要服务对象是初创中小型企业,美联储持续加息让美国企业的IPO融资越来越难,其他渠道的融资成本也水涨船高,对于很多中小企业而言,为了维持现金流运转,不得不从银行提取存款,这就将流动性危机传导给了银行。

硅谷银行有1700多亿美元的存款,大部分客户是中小企业,当这些企业纷纷来到硅谷银行要求提取资金时,硅谷银行的挤兑危机由此爆发。所以,在压力之下,硅谷银行近期不得不宣布融资,这就等于将自身的流动性危机公开化,由此导致更多的客户要求提款,引发了一场经典的银行挤兑风暴。客户的挤兑引发股价暴跌,股价暴跌之后,硅谷银行的融资自救方案也就基本流产,监管部门第一时间介入,宣布硅谷银行倒闭,美国联邦存款保险公司负责后续的存款保险等事项。

|硅谷银行倒闭,会引发系统性风险吗?

在硅谷银行轰然倒闭之后,投资者担忧类似的事情还会发生在其他金融机构身上。

对于硅谷银行爆雷是否酿成整个金融系统的危机,华尔街分析师显得比较乐观,他们认为,不可能造成更广泛的银行业问题,硅谷银行的麻烦不会在银行业蔓延,整个行业不会受影响,尤其是大银行。

以Manan Gosalia为首的摩根士丹利分析师在报告中表示,硅谷银行母公司SVB Financial Group(SIVB)面临的融资压力非常特殊,不应认为其他地区银行会受连带影响。

只要储户完好无损,硅谷银行母公司SIVB的崩溃就不会对金融体系构成风险。

无论这件事如何解决,储户都应该得到偿付,而且是全额的,这是绝对必要的。只要是这种情况,银行的资产价值就会存在风险,这会是一个系统性风险的来源。

目前来看,硅谷银行的规模为大投行的十分之一不到,应当是难以掀起金融危机的。

但一些风投公司已计划将资金从硅谷银行中撤出,并敦促科技初创公司也采取同样措施。若硅谷银行出现倒闭,那可能会给科技初创行业带来较大的冲击。尤其是在近一年里,硅谷大厂大裁员的背景下,这意味着硅谷工作者的就业环境会变得更差。