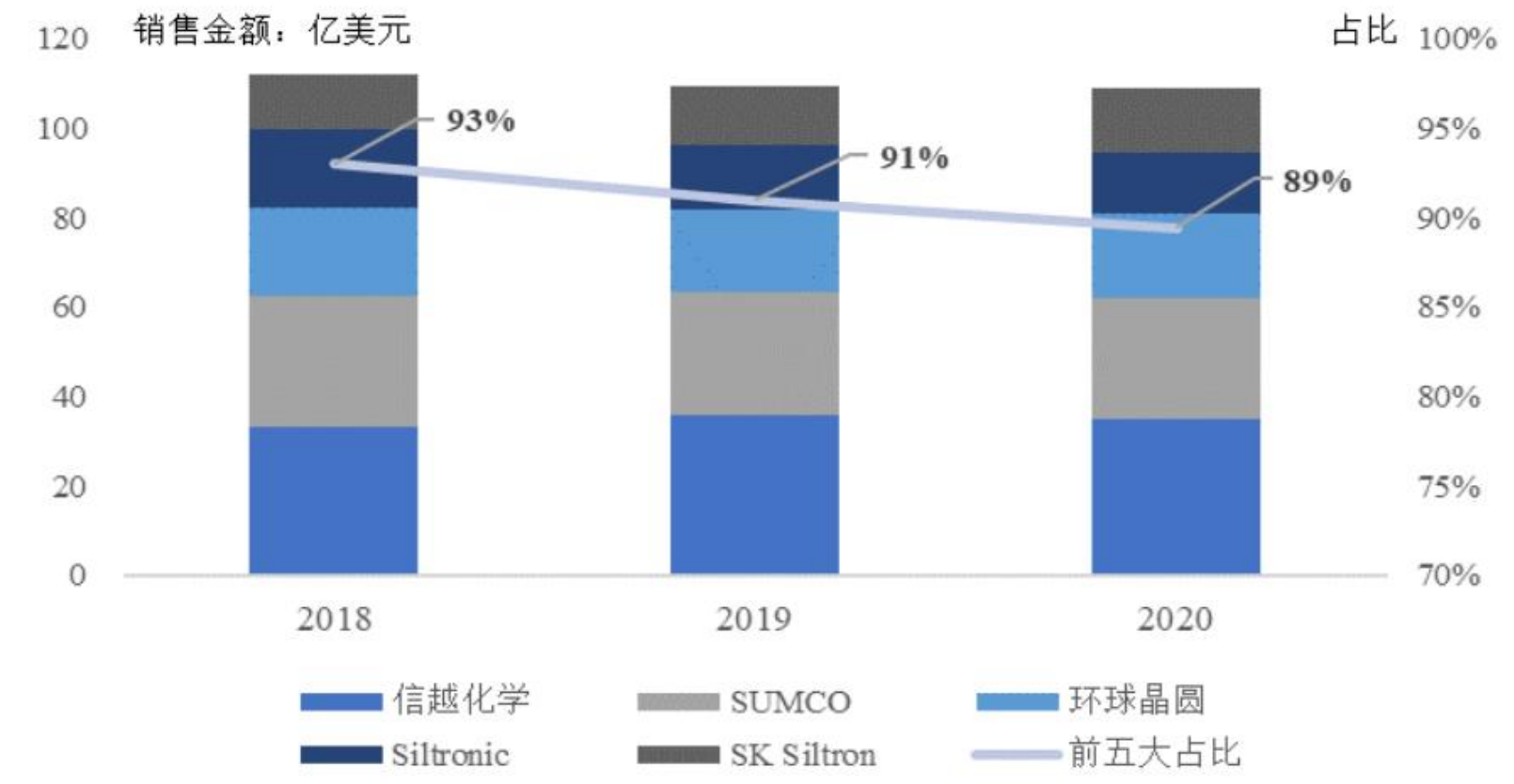

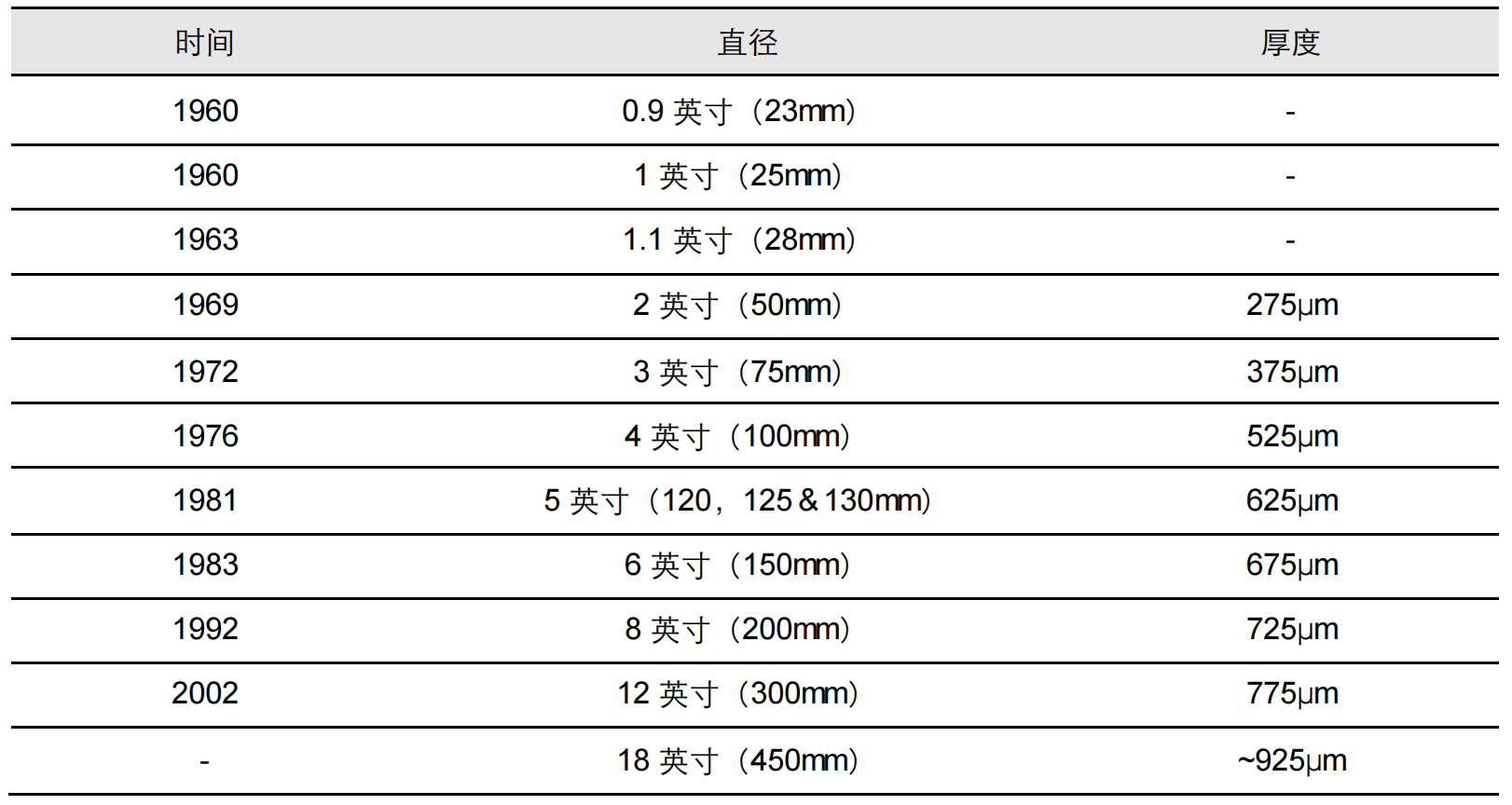

硅片是芯片的起点,2021年全球半导体硅片市场规模达140亿美元,行业高度集中,CR5市场份额接近90%。硅片是用量最大的半导体材料,90%以上半导体产品使用硅片制造。 随着5G、新能源、AIoT的快速渗透,2021年半导体行业迎来超级景气周期,硅片需求持续旺盛,全球半导体硅片出货面积达142亿平方英寸,同比增长14%,市场规模达140亿美元。半导体行业周期性波动导致硅片需求周期性波动,硅片行业并购整合不断,行业竞争格局高度集中,前5大厂商市场份额接近90%。 硅片新增产能释放需到2024年,短期供需有望持续偏紧,长期LTA有助稳量稳价。硅片扩产周期在2年以上,全球12英寸硅片在2020年之前主要依靠原有厂房进行产能扩充,新建厂房产能释放的高峰将在2024年之后,2022和2023年全球12英寸硅片仍将处于供不应求的状态。本次产能扩张,下游晶圆厂与硅片厂商积极绑定,通过长期合约(Long-termAgreements)保障供应链稳定。 |硅片:半导体产业的基石,芯片的起点 半导体硅片是生产集成电路、分立器件、传感器等半导体产品的关键材料。在众多半导体原材料中,硅具有明显的优势,硅熔点高、禁带宽度大,可广泛运用于高温、高压器件。此外,硅具有天然优质绝缘氧化层,在晶圆制造时可减少沉积绝缘体工序,从而减少了生产步骤并降低了生产成本。 硅在自然界中的储量丰富,在地壳中约占27%,硅材料的成本显著低于其他类型半导体材料。由于硅的技术和成本优势,硅片成为了目前产量最大、应用范围最广的半导体材料,占据全部产品的90%以上,是半导体产业链基础性的一环。 根据制造工艺分类,半导体硅片主要可以分为抛光片、外延片与以SOI 硅片为代表的高端硅基材料。 |行业周期波动,寡头垄断型格局 半导体硅片受到下游芯片景气度的影响,具有一定周期性,周期通常为3-4年。2020年随着“疫情经济”以及5G、新能源、AIoT的快速渗透,对芯片的需求的不断提升,对硅片的需求也不断加大,半导体硅片处于景气上行周期,2021年全球硅片出货面积达142亿平方英寸,同比增长14%。 竞争格局:市场高度集中 全球硅片市场高度集中,前五大厂商约占89%的市场份额,日本硅片企业领先。日本企业一直在半导体硅片领域处于领先地位,信越化学(Shin-Etsu)和胜高(Sumco)合计市场份额超过50%。2016年12月,环球晶圆(GlobalWafers)以6.83亿美元收购当时排名全球第四的美国SunEdison Semiconductor(SEMI)。 收购案完成后,环球晶圆成为中国台湾最大、全球第三大的半导体硅片供应商。SKSiltron与存储大厂海力士同属SK集团,随着存储市场的快速发展市场,SKSiltron占有率持续提升。 国内硅片公司梯队效应明显,龙头公司发展迅速。沪硅产业、立昂微等凭借在大尺寸硅片的技术积累以及产能优势,在营收端逐渐与其他硅片公司拉开差距,实现更快增长。 海外企业的共通点: ①产品种类相对齐全→更易吸引客户:海外龙头产品种类更为丰富,便于客户选品,更易吸引客户 ②高良率→提升盈利能力:硅片的纯度与良率需要长时间积累试错并持续优化工艺。高工艺技术决定了硅片的高纯度和高良率。同时,良率可以分摊制造成本,所以高工艺技术也为公司带来了更好的盈利能力 ③并购整合→扩大市占率:海外龙头均选择通过并购快速扩大市占率。日本7.3级地震导致信越12寸硅片供应受到较大影响。“硅片紧缺+五大家多于23年24年开始释放产能”导致硅片价格将持续上涨。 |行业的三大特征 特征一:产线投入大,折旧费用高。根据有研硅的测算,月产能10万片8英寸抛光片需要投资3.85亿元,而月产能10万片12英寸的抛光片投资规模是8英寸的4倍,约16亿元。主要原因在于,12英寸硅片用于更窄线宽制程,对单晶微缺陷、硅片平整度、表面颗粒物、表面沾污等技术指标要求更加细化和严格。与8英寸相比,12英寸硅片的生产工艺更为复杂,也增加了如粗磨削刀、精磨削刀、双面抛光机等特需设备。此外,在加工方式上,12英寸加工设备大多采用单片加工方式,而8英寸加工设备大多采用批加工方式,因此同样的产能需要投入更多数量的设备。从目前主流的硅片生产厂商来看,折旧摊销占营收的比例在10%-15%之间,折旧费用较高。 特征二:毛利率波动剧烈。硅片毛利率波动受硅片销售价格和产能利用率的影响。全球半导体硅片的平均售价在2011-2016年处于持续下行阶段,2016年达到最低的0.67美元/平方英寸。随着晶圆厂产能的持续扩充,以及下游需求的回暖,特别是存储类产品需求旺盛,带动硅片销售均价走高,2017年硅片均价上涨10%,2018年上涨20%。 特征三:长期供货协议(LTA)占比持续提升。长协(LTA)占比的持续提升,有助于减少硅片价格的波动,在2019年市场下行期间,长协占比较高的硅片企业(如Globawafers、Sumco等)其业绩波动相对较小,而长协占比较低的企业,如台科,其2019年营收下降28.9%。 |“大尺寸”为硅片主流趋势 根据尺寸大小的不同,硅片可分为50mm(2英寸)、75mm(3英寸)、100mm(4英寸)、150mm(6 英寸)、200mm(8 英寸)及 300mm(12 英寸)。英寸为硅片的直径,目前 8英寸和 12 英寸硅片为市场最主流的产品。8 英寸硅片主要应用在 90nm-0.25μm 制程中,多用于传感、安防领域和电动汽车的功率器件、模拟 IC、指纹识别和显示驱动等。12英寸硅片主要应用在 90nm 以下的制程中,主要用于逻辑芯片、储存器和自动驾驶领域。 当硅片尺寸越大,单个硅片上的芯片数量就越多,从而能够提高生产效率、降低生产成本。300mm 硅片是200mm硅片面积的2.25倍,生产芯片数量方面,根据SiliconCrystal Structure and Growth 数据,以1.5cm×1.5cm 的芯片为例,300mm硅片芯片数量232 颗,200mm硅片芯片数量88 颗,300mm硅片是200mm 硅片芯片数量的2.64 倍。 数据显示,2021年以G12和M10为代表的大尺寸硅片合计占比由2020年的4.5%迅速提升至45%。根据CPIA数据,预计到2023年,大尺寸硅片合计市场占比将突破85%,尽管硅片名义产能或将面临过剩压力,但M10、G12等大尺寸硅片供应或仍保持阶段性偏紧状态。 210/M12/G12大硅片光电转换效率及生产效率具备明显优势,大尺寸硅片降本增效效果明显。业内普遍预计,未来三年大尺寸硅片的渗透率将加速提升。 |硅片未来景气度 1) 短期:大尺寸产能仍紧缺。截至2021年底,硅片名义产能有望达到350GW以上,看似较需求端(2022年新增装机量210GW左右、对应硅片需求250GW)过剩,但实际大尺寸产能仍紧缺。据CPIA 预计,2022年大尺寸需求占比有望达90%,占市场主流。 2) 中长期:硅片行业价格下跌是历史趋势,光伏行业逐渐摆脱补贴、变成平价上网之后,需求才会真正爆发。 核心关注: 头部厂商因拥有更优的成本管控能力、以及更强的融资能力,在行业的下行期间,抵御风险能力更强。高端12英寸产品国产化率极低,龙头优势突出,建议关注Pre-IPO轮等后期项目。