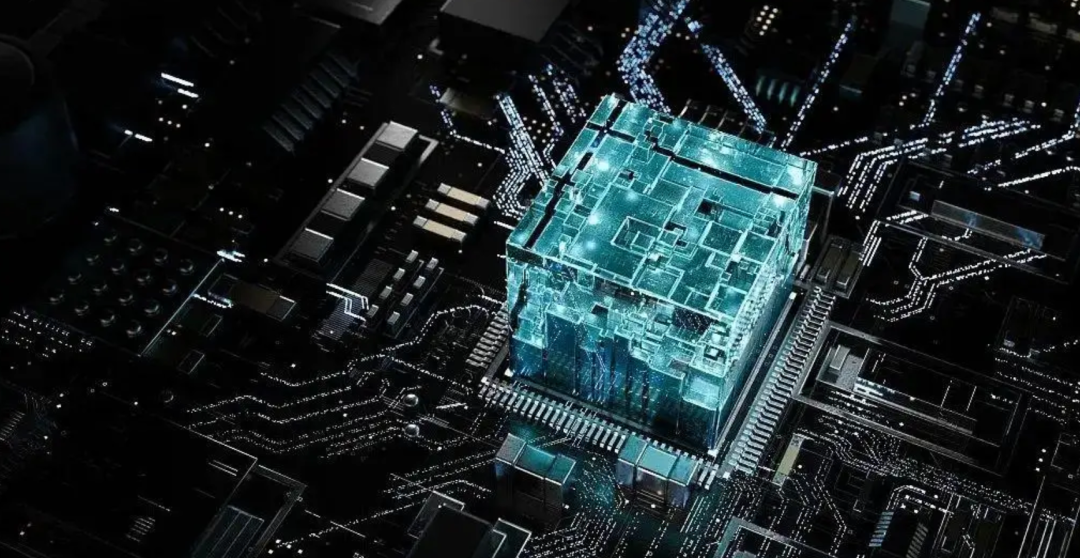

|中国主要SiC衬底项目布局情况统计

据CASA Research 整理,2019年有 6家国际巨头宣布了12 项扩产,主要为衬底产能的扩张,其中最大的项目为科锐公司投资近10 亿美元的扩产计划,分别在北卡罗来纳州和纽约州建造全新的可满足车规级标准的8 英寸功率和射频衬底制造工厂。

|中国主要第四代半导体项目布局情况统计

|SiC竞争格局:国内外差距逐步缩小,国产替代可期

SiC衬底供应商竞争格局:海外龙头垄断、实现6 英寸规模化供应、向8 英寸进军。国产厂家以小尺寸为主、向6 英寸进军。

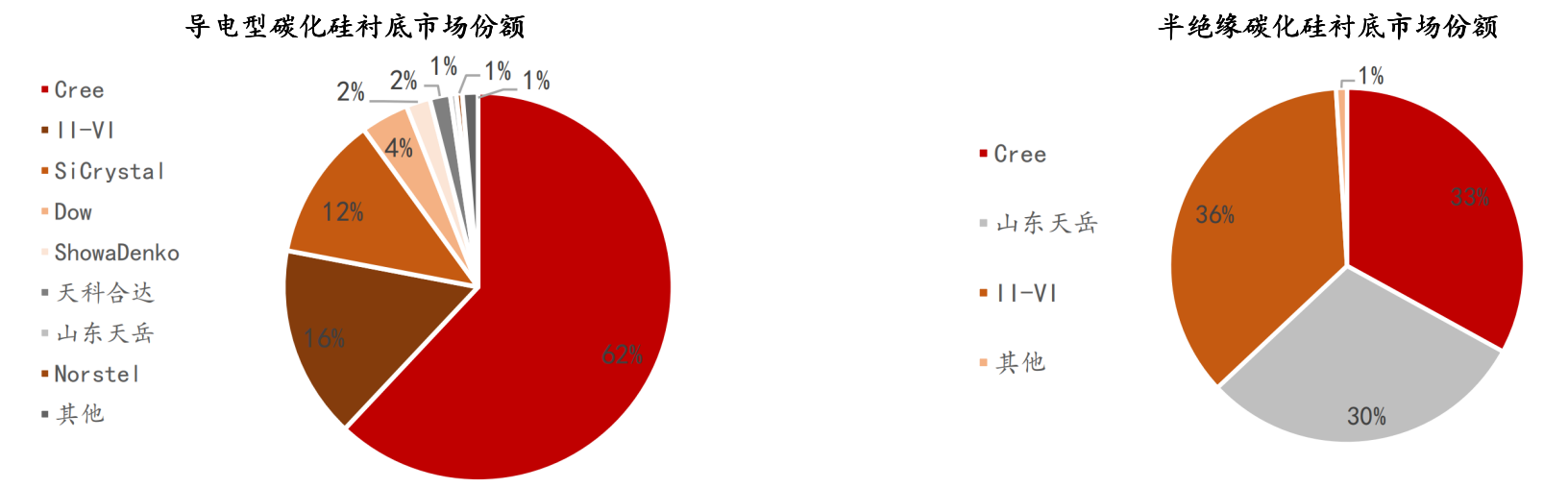

导电型SiC 衬底(主要应用于新能源车、光伏等领域)1) 全球市场:美国科锐公司(Wolfspeed)占据了60%以上的市场份额,基本控制了国际碳化硅单晶的市场价格和质量标准。其他公司包括:美国二六(II-VI)、德国SiCrystalAG、道康宁(DowCorning)、日本新日铁等。主流产品已经完成从4 寸 向 6寸的转化。2)国内公司:总体处于发展初期,主要以4 英寸小尺寸产能为主。2018年,天科合达以1.7%的市场占有率排名全球第六、国内第一。其他公司包括山东天岳、河北同光、世纪金光、中电集团2 所等。

半绝缘型SiC 衬底(主要应用于5G 射频等领域)全球市场美国科锐(WOLFSPEED)、贰陆公司(II-VI)依旧合计占据近70%的市场份额。国内公司山东天岳已挤进全球前三,2020年市占率达 30%。

|SiC竞争格局:国内外差距逐步缩小,国产替代可期

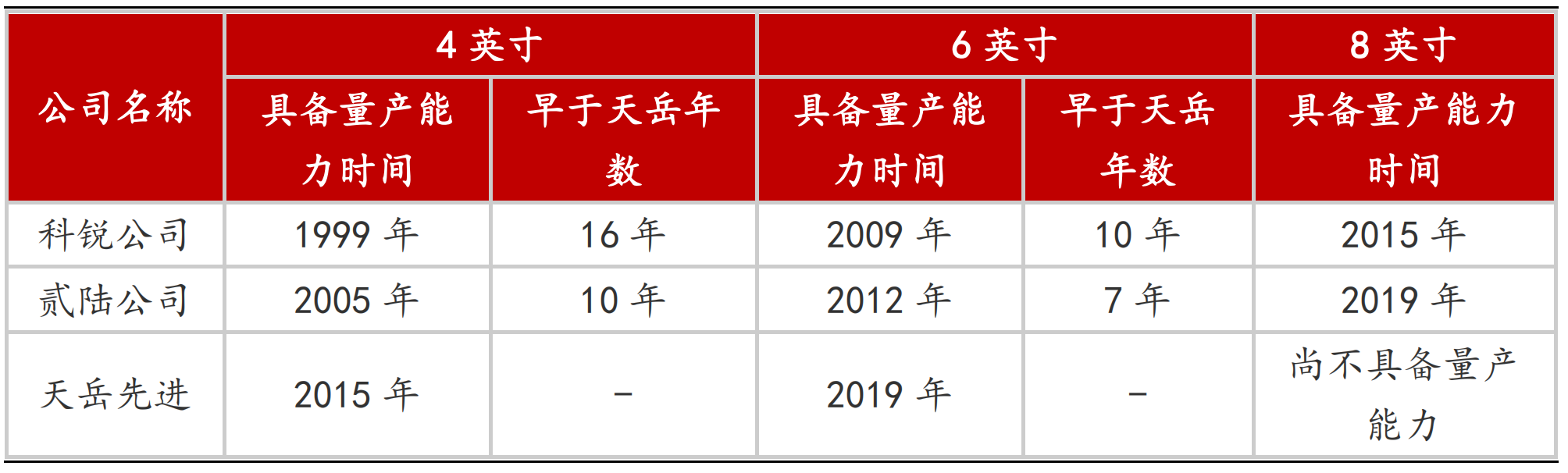

在SiC 衬底往大尺寸发展的趋势中,可观察到国内企业已迎头赶上,国内外差距正在缩小。

国内厂商规划投资规模较大,而投资落地情况不足预期,有效产能不足。据中国电子材料行业协会半导体材料分会(CEM)统计,截至2021 年中,全国碳化硅衬底规划投资超300 亿元,预计规划年产能达200 万片,而2020 年全国碳化硅产能则仅为约11万片。根据CASA 对国内的各类碳化硅投资项目情况的跟踪调查,每年所宣称的投资额均超过100亿元,但目前投资到位、建设并投产的项目仍然较少。其主要原因归纳如下:

1)部分项目建设周期长、进度慢;

2)项目资金需求量大、协调要求高,最终并未实质落地;

3)部分项目的规划脱离实际,导致后续执行难以落实。

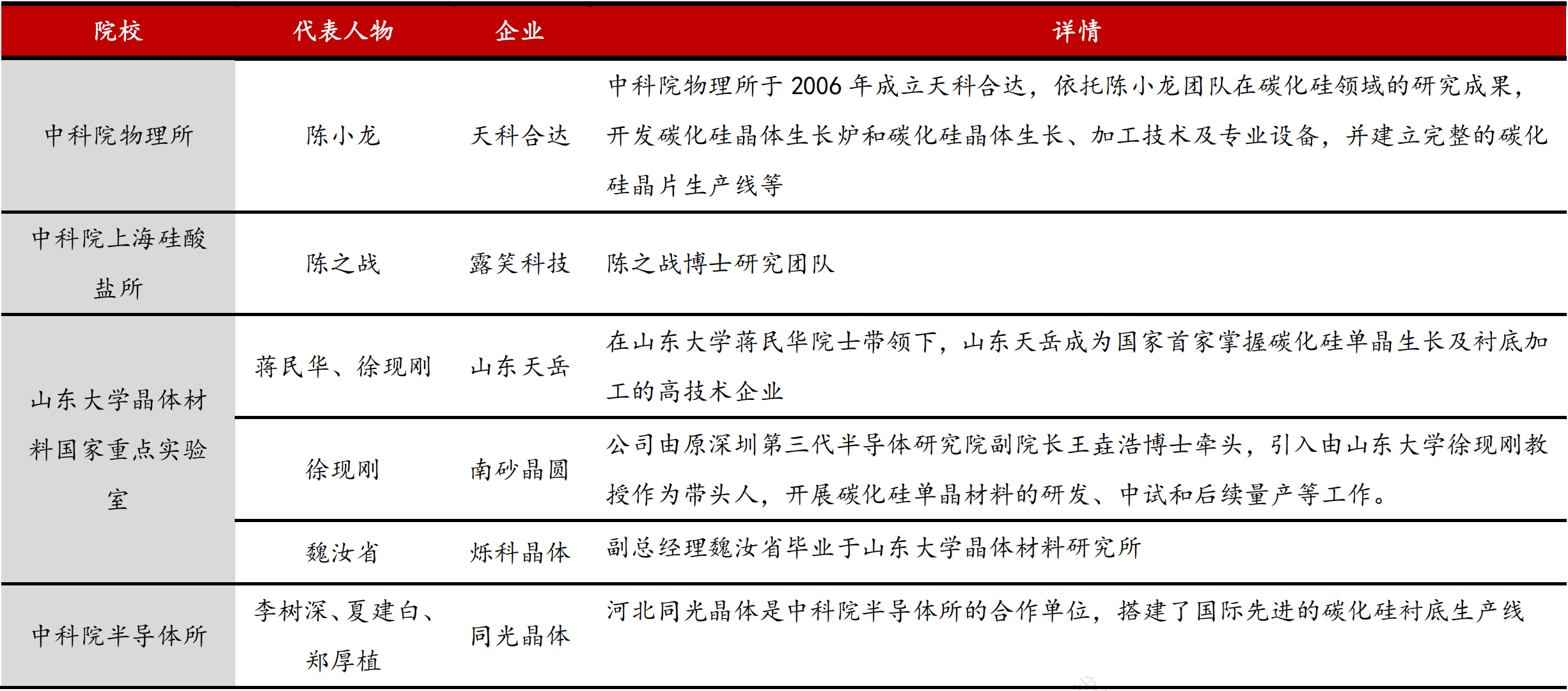

|SiC竞争格局:“产学研用”为国内碳化硅衬底发展的重要推进动力

国内高校和科研单位对SiC单晶的研究始发于2000 年前后,主要包括中科院物理所、山东大学、上海硅酸盐所、中电集团46 所、西安理工大学、西安电子科技大学等。孕育出天科合达、天岳先进等国内碳化硅衬底领先企业。

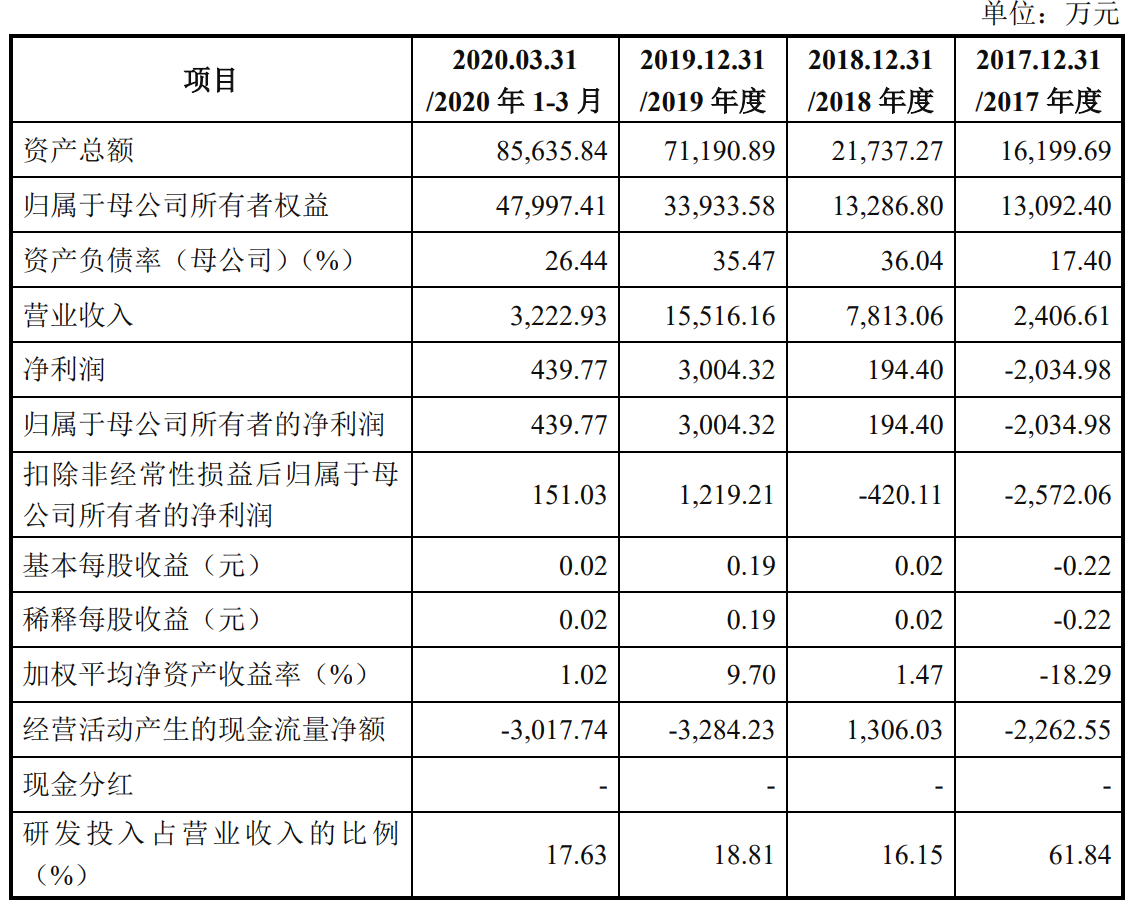

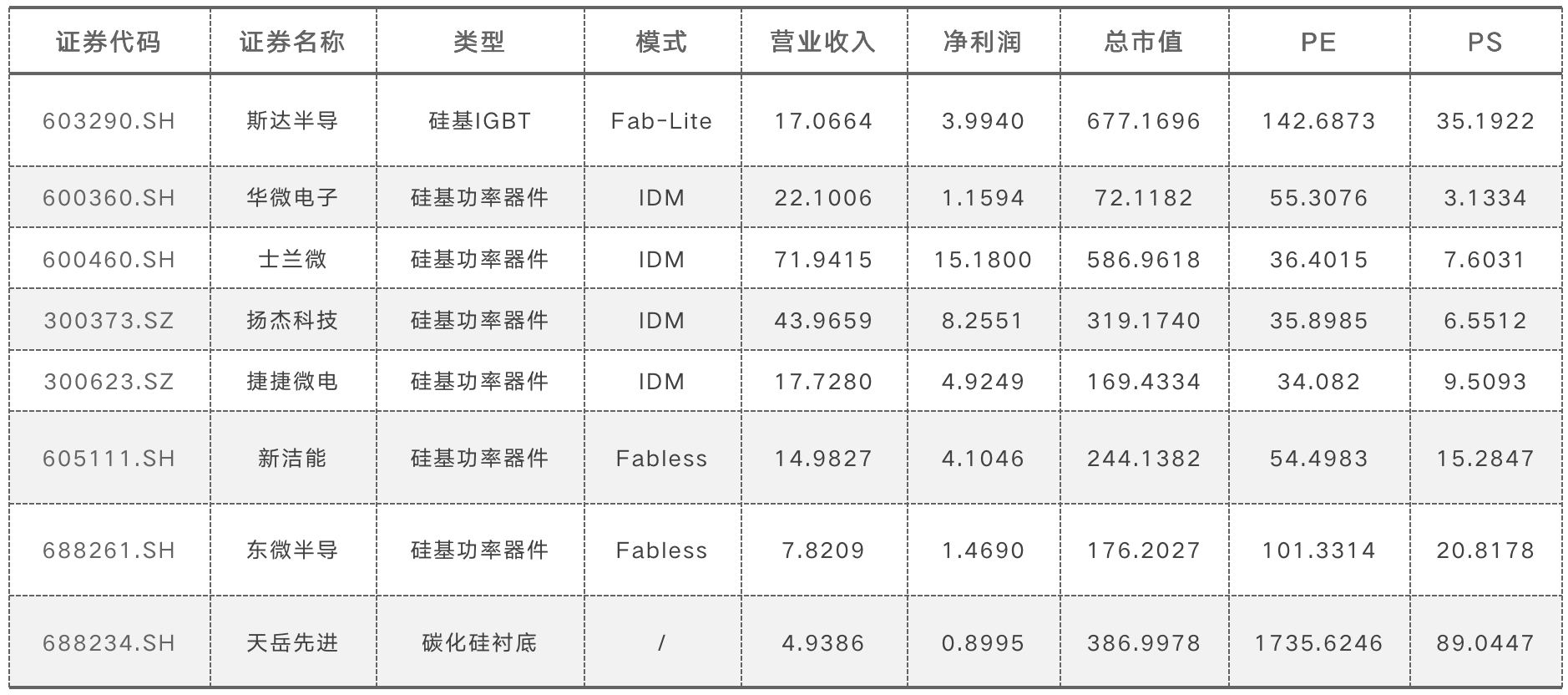

|相关公司估值水平

目前国内碳化硅企业可分为三类:

一类是天岳先进、天科合达等创业型碳化硅企业;

一类是传统硅基材料公司入局碳化硅业务;

还有一类是其他公司跨界进入碳化硅领域,下表统计前两类公司估值水平:

|天岳先进:半绝缘SiC 衬底龙头

天岳先进成立于2010年,目前是全球半绝缘型SiC衬底龙头(2020年半绝缘型SiC衬底全球市占率30%),产品主要为4英寸半绝缘型SiC衬底。相比半绝缘型衬底,导电型SiC衬底在新能源汽车、光伏等领域未来需求空间更大,国产化率也更低,因此公司IPO募资20亿元建设6英寸导电型碳化硅衬底项目,发力导电型SiC衬底。该项目将于2022年试生产,预计2026年实现全面达产(对应6寸导电型SiC衬底30万片/年)。

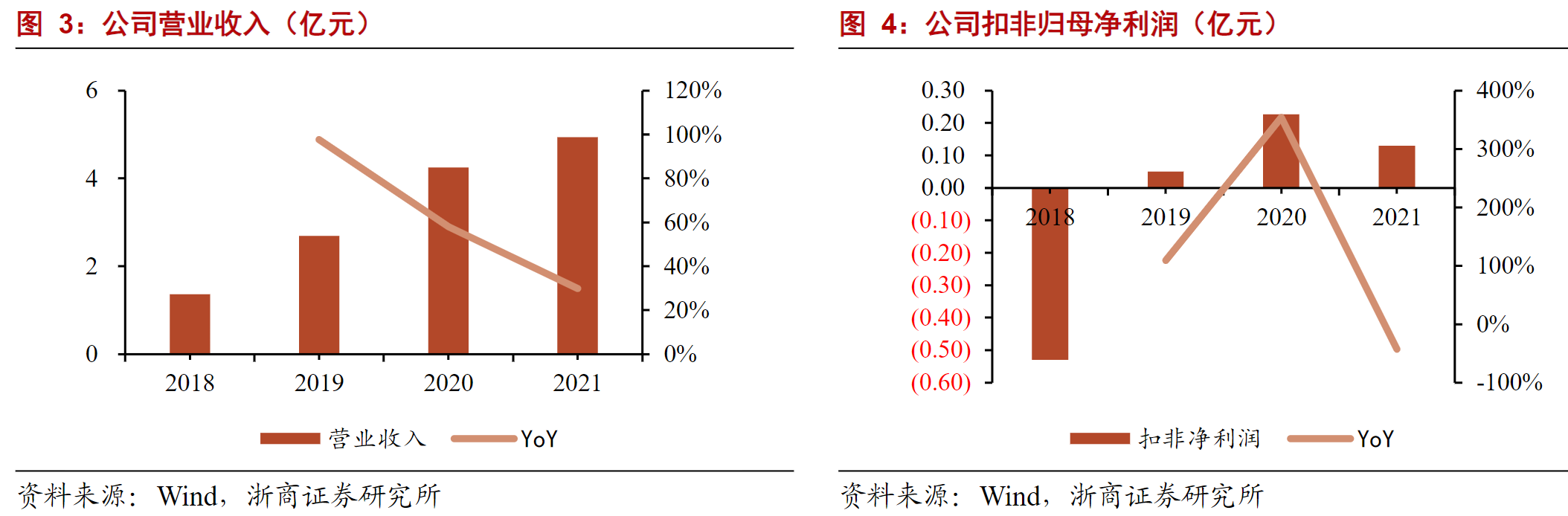

2018至2020年,公司分别实现营业收入1.36亿元、2.69亿元、4.25亿元,分别同比增长97.79%、57.99%;分别实现扣非归母净利润-5296万元、523万元、2269万元。

1月12日,天岳先进正式在科创板敲钟上市,发行价格为82.79元/股。因为华为在2019年的强势站台,让该公司在创下一年内估值上涨10倍的记录。孰料股价在上市次日即跌破发行价。截至1月13日收盘,天岳先进每股报81.99元,跌幅4.11%。部分市场人士认为,天岳先进尚未实现盈利是该公司股价表现不佳的重要原因,亦有产业链消息人士指出,目前该公司在实际产能和技术上都仍存在着较大不足。

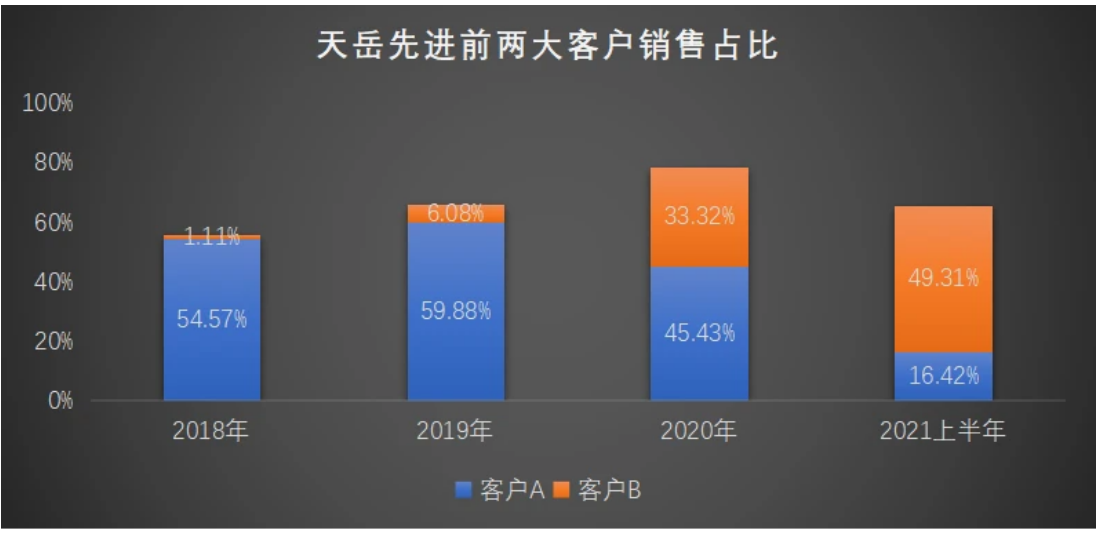

缺乏市场交叉验证。2018-2020年,公司前五大客户合计贡献的收入均超过80%,2021年上半年,更是达到了惊人的91.68%,有越发集中的趋势。尤其是前两大客户,合计贡献60%左右的收入,其中B公司为公司关联方华为。

不合格业务占比大。不合格产品可作为宝石晶棒用于加工制成珠宝首饰进入消费品市场,有两个珠宝客户稳居公司前五大客户阵营。公司其他业务占比达到22%,且其他业务毛利(40%)甚至比主业(<30%)还高。

|天科合达:国内导电型SiC 衬底龙头

公司于2006 年 9月由新疆天富集团、中国科学院物理研究所共同设立,是国内导电型碳化硅衬底龙头企业之一,在全球导电型碳化硅市场份额排名第四。业务涵盖碳化硅单晶炉、碳化硅单晶生长原料和碳化硅单晶衬底。