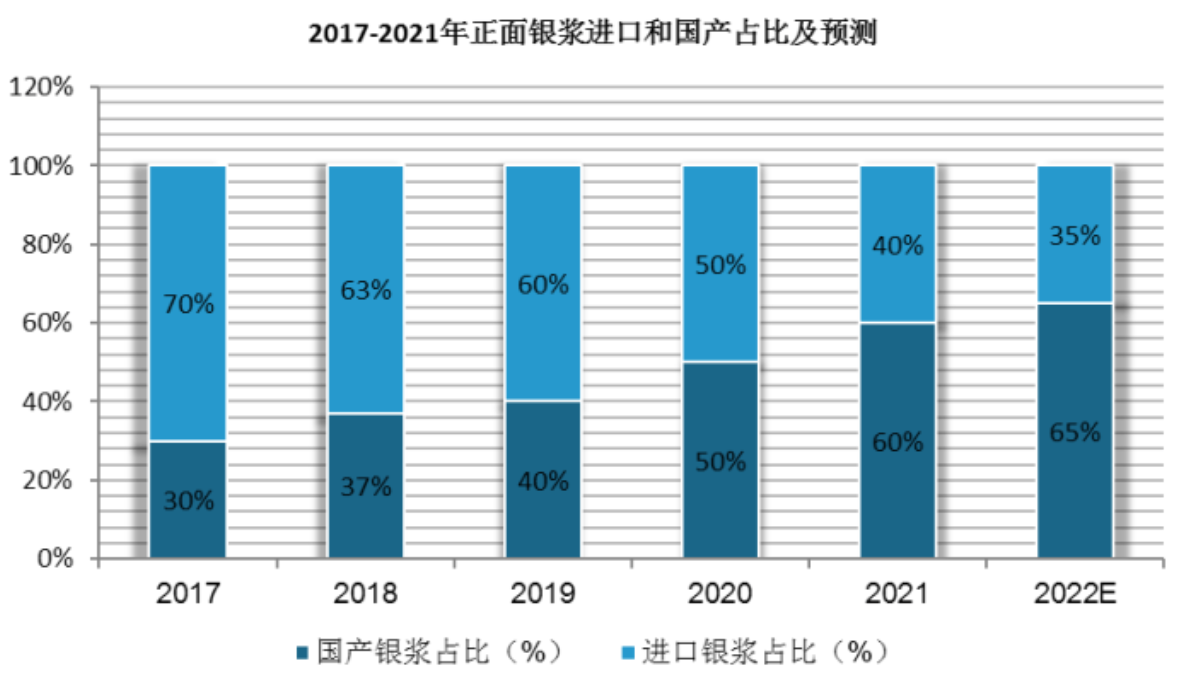

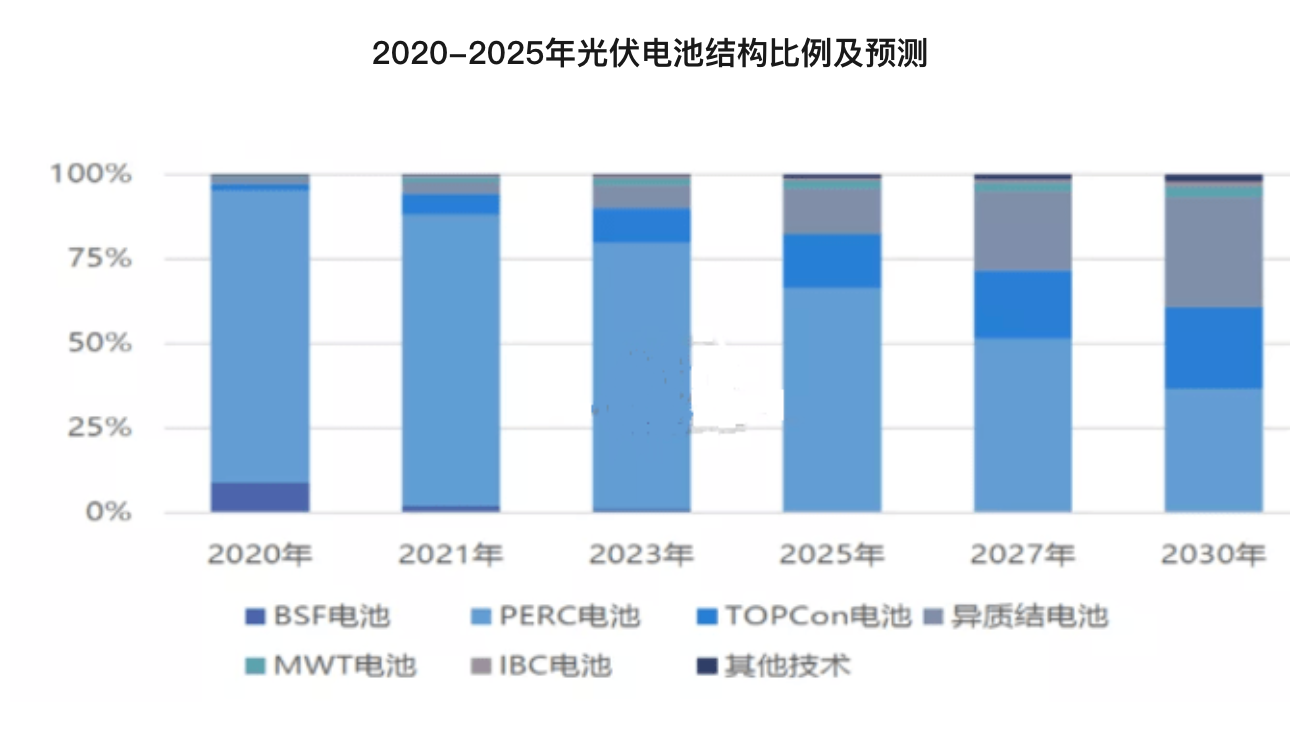

光伏作为高度内卷的行业,电池技术领域更是竞争激烈。N型电池(代表路线TOPCon、HJT)相较于目前主流的P型电池具有更高的转换效率,有望成为未来主流技术路线,而N型电池对银浆的单位用量更高。随着N型电池产业化并提升渗透率,银浆需求增速或将高于光伏行业整体增速,尤其是受益技术迭代的TOPCon银浆和HJT低温银浆。 |高温银浆国产替代加速,低温银浆有望快速突破 银浆是一种以银粉、玻璃氧化物以及有机树脂为基材的功能性材料,从功能上可细分为导电银浆、电阻银浆和电融银浆,其中导电银浆市占90%。光伏银浆是银浆的主要需求领域,占银浆需求的87%。而光伏银浆中,高温银浆占比98%,目前只有HJT电池片使用低温银浆。 银浆产业链包括银粉生产(白银现货—银粉)环节,其他辅材(玻璃粉—树脂)环节和银浆加工环节。其中,银粉对于光伏银浆的产品性能至关重要且在生产成本中占比超过9成,毫无疑问是光伏银浆产业链上最核心的环节。 按技术路线及工艺流程分类,光伏银浆可分为高温银浆及低温银浆。目前P型电池及N型TOPCon电池主要使用高温银浆,而HJT电池则由于非晶硅薄膜含氢量较高等特有属性,要求生产环节温度不得超过250℃,因此,HJT电池的发展与低温银浆的技术、生产成本等因素息息相关。 国内方面,随着国产浆料企业与本土电池企业的紧密合作,国产替代步伐提速。根据CPIA的调研数据,国产正面银浆市场占有率由2015年的5%左右上升至2020年的50%左右,预计2021年有望进一步提升至55%。背面银浆的技术难度低于正面银浆,目前背面银浆已基本实现国产化。 同时,从市场规模上看,据CPIA统计,2021年全球光伏银浆消耗量为3478吨,同比2020年增长16.3%,2016-2020年CAGR为6.4%;而中国光伏银浆消耗量就已经达到3074吨,同比2020年增长24.6%(2016-2020年CAGR为11.7%)。 随着光伏电池生产规模在光伏装机需求拉动下的增长以及N型电池的生产,预计到2026年,中国光伏银浆市场规模有望达到5358.18吨,CAGR可达到12.56%。 光伏银浆整体需求稳步增长推动银粉需求稳步增长,低温银浆需求高速增长推动银包铜粉需求迅猛增长,光伏银浆国产化率持续提升进一步释放银粉+银包铜粉的进口替代空间。预计2025年国产光伏银浆用银粉需求(指国产光伏银浆用到的银粉,而非国产银粉,下同)达到4306吨,2021-2025年需求CAGR为22.6%;2025年国产光伏银浆用银包铜粉需求达到460吨,2021-2025年需求CAGR为345.4%。 |N型光伏银浆迎良机,银浆单位使用量有望持续下降 N型光伏电池份额提升,银浆消耗量高于P型电池。目前光伏电池技术包括了P型和N型电池,其中P型中PERC(发射极钝化和背面接触)电池转化效率持续提升,2020年转换效率提高到20.8%,发展较为迅速,已成为了目前主流产品,2020年占光伏电池份额为85.5%。未来P型PERC电池转换效率将继续提升,预计到2025年将提高到22.5%,仍将是主要产品之一。 与此同时,N型电池(主要是TOPCon和异质结(HJT)电池)尽管量产规模较小(2020年市场份额为3.5%),但未来转换效率提升空间高于P型,随着未来生产成本降低和良率提升,竞争力将不断增强,市场占有率将逐步提高,成为光伏电池的发展重要发展方向。 2021-2023年期间我国光伏银浆的市场需求非常强劲,预计其市场需求量均在2300吨以上,其中,2023年的需求量有望接近4000吨。 行业层面,在N型电池放量以及国产浆料比例提升加持下,未来3年光伏银浆用量复合增速17%左右,但考虑到N型加工费远高于P型,行业加工费复合增速达25%左右;公司层面,银浆行业头部企业研发和资金实力雄厚,与下游客户合作关系紧密,未来在电池技术快速迭代优化背景下,相关行业企业有望和客户绑定更深,行业集中度会进一步提升,龙头增速会快于行业,并将充分享受银浆行业的快速放量增长。