“ 半导体商业模式I DM

目前芯片主要商业模式可分为两类:IDM(垂直整合制造)模式和垂直分工模式。

IDM(Integrated Device Manufacture)模式:从设计到制造、封测以及销售自有品牌IC都一手包办的半导体公司,被称为IDM公司。国外IDM代表有:英特尔(Intel)、SK海力士、美光、NXP、英飞凌、索尼、德州仪器(TI)、三星(Samsung)、东芝(Toshiba)、意法半导体(ST)等。

大陆IDM厂商主要有:华润微电子、士兰微、扬杰科技、苏州固锝、上海贝岭等。

垂直分工模式:有的半导体公司仅做IC设计,没有芯片加工厂(Fab),通常被称为Fabless,例如华为、ARM、NVIDIA和高通等。另外还有的公司只做代工,不做设计,称为代工厂(Foundry),代表企业有台积电、格罗方德、中芯国际、台联电等。

根据上述两种商业模式,现有的半导体企业可以分为IDM、Foundry、Fabless以及Fab-lite(介于IDM和Fabless之间)这四种形式。

半导体制造环节的投资十分巨大,沉没成本高,尤其是随着制程(指晶体管栅极的最小线宽)的进化,投入成本原来越高,为了达到盈亏平衡所需要达到销售量越来越高,运营风险也就越来越大。

一条28nm工艺集成电路生产线的投资额约50亿美元,20nm工艺生产线高达100亿美元,7nm制程的投资金额已是百亿美元量级以上的投入。晶圆制造产线的制程和硅片尺寸这两个参数一旦确定下来一般无法更改,因为如果要改建,则投资规模相当于新建一条产线。

而且每年设备保养、维修和更新以及新技术研发投入等支出占总投资的20%。这意味着除了少数实力强大的IDM厂商有能力扩张外,其他的厂商根本无力扩张。

反观设计环节,根据《集成电路设计业的发展思路和政策建议》,通常情况下一款28nm芯片设计的研发投入约1亿元~2亿元,14nm芯片约2亿元~3亿元。从投资规模角度分析,设计环节的风险和准入门槛远低于制造环节。

由于垂直分工模式更灵活,门槛更低,便于分散投资风险,更加适应快速变化的市场需求,因而获得越来越多半导体从业者的认可和选择。这就是为什么原先的IDM企业将半导体业务进行剥离。

如AMD剥离其制造业务成立格罗方德,法国汤姆逊剥离半导体业务后与意大利半导体公司合并成立意法半导体(ST),西门子剥离半导体业务成立英飞凌,IBM剥离商业半导体业务给格罗方德等。

Fabless与IDM之间的竞争激烈,因为Fabless与IDM厂商都需要争取终端客户或者终端集成商,处于同一个竞争层面,二者之间竞争激烈。相对而言,IDM 的品牌优势更为明显,显然已经有少数技术实力强大的Fabless 已经成为细分子行业的龙头,不过从市场份额占比角度看,目前仍是由IDM企业占据市场主导地位。IDM模式虽说不好做,但是在抵御外部风险和迎接行业契机方面可以说是不二之选。无论是在汽车、航空航天、交通、家电、农业等传统应用场景下,IDM有着绝对的成熟供应链优势。最近5G及物联网的发展给IDM模式以发展契机,放在10年前,IDM模式的传感企业只涉及传感器芯片的设计、制造、封装、测试等产业链环节,但是现在,IoT给这些IDM厂商提供了更加丰富的产品和业务想象空间。在IoT的影响下,传感器芯片的价格、性能以及性价比或许并不是衡量一家传感器企业市场反馈的绝对标准,以终端匹配能力、解决方案普适能力为标准的物联网项目将会是对IDM传感器企业的标准之一。IoT时代下,传感器厂商的“新IDM模式”应运而生,从芯片材料、模组、终端、平台、传感网、解决方案、场景项目。

随着最近缺芯潮和美国对中国华为等企业的打压,IDM模式成为有实力企业必配的商业模式,由于有庞大的投资成本,这些成熟企业有了强大的护城河,国内芯片企业突围机会。亚太汇金投研部重点介绍几家有潜力的半导体公司:

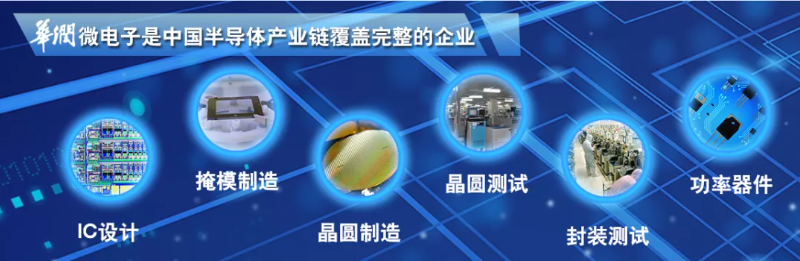

1、华润微

华润微是中国最大的IDM模式半导体企业之一,具备领先的芯片设计、晶圆制造、封装测试等产业链一体化运营能力,是中国芯片全产业链龙头企业,其MOSFET营收规模在全球排名第九,中国本土企业市场排名第一,拥有齐全的主流MOSFET器件结构研发和制造能力,是国内营业收入最大、产品系列最全的MOSFET厂商。

从短期来看,在当前功率半导体产能吃紧的局面下,定价权掌握在少数拥有产能的企业手上,华润微作为国内稀缺的具备IDM模式的公司,行业话语权可显著增强。其次,从全球功率半导体龙头企业来看,IDM 模式更有利于产品迭代、工艺控制、客户渠道的协同发展。

因此,华润微作为国内功率半导体IDM模式的龙头,无论产品品类、工艺平台还是产能规模均居于业界翘楚,2020年募资之后,又有近百亿资金加持,中长期竞争实力和成长逻辑十分明确,发展前景值得期待。

华润集团董事长王祥明明确提出,今年将加大力度提升产能,同时加大在12英寸的晶圆厂以及封装测试的投资力度。他透露,今年华润集团成立了科技创新部,要提高集团整体的研发投入强度,重点聚焦在微电子、半导体等方面。

2020年,华润微营业收入和利润双双增长,其中营业收入69.77亿元,较上年同期增长21.50%;归母净利润为9.64亿元,同比大增140.46%,扣非净利润的同比涨幅更是高达313.52%,充分展示公司发展增长动力。2021年公司延续了2020年的上涨势头,业绩同样亮眼,华润微一季度实现营收20.45亿元,同比增长47.92%;归母净利润为4.00亿元,同比增长251.85%。

2、士兰微

公司前期发布公告,将向大基金发行 8235 万股以购买集华投资及士兰集昕的股权,同时还拟募集配套资金不超过 11.22 亿元,用于 8 英寸集成电路芯片生产线二期项目和偿还上市公司银行贷款,目前已获证监会审核通过。若交易完成后,士兰微持有士兰集昕的股份将从 34.13%增加至 63.73%,大基金则将占士兰微总股本的5.91%。

目前公司产能规模国内领先,子公司士兰集成 5/6 英寸片可达21万片/月;子公司士兰集昕8 英寸6万片/月;且控股公司士兰集科12英寸一期4万片产线于20年12月开始投产,预计21 年底有望接近满产。短期看,行业景气度持续高企,缺货涨价持续,公司作为功率 IDM 显著受益涨价及产能利用率双升。而长期看,不断壮大的产能规模和制造能力将增强公司市场竞争优势,为高速成长奠定基础。

近年来公司产品不断向高端化发展,IGBT 方面,IPM 模块获国内主流白电厂商使用,工控用 IGBT 模块进入汇川、通用、沪通等供应,新能源车 IGBT 模块开始进入批量供应,国内主要整车厂加大评测中。且目前推动 IGBT 于12寸上转移起量,将更为增强成本优势;MEMS 方面,公司十余年耕耘 MEMS 传感器领域,产品种类丰富,三轴加速度传感器竞争优势突出,进入 HMOV 等头部客户;此外,公司也持续加大化合物半导体投入,2017年已建成一条6英寸硅基氮化镓集成电路芯片中试线,2020年又开始建设一条SiC功率器件的中试线,加快 SIC器件的研发,力争实现车用碳化硅突破。

我们预计公司2021-2023年归母净利分别为9.24 亿/12.51 亿/15.48亿,对应6月29日收盘价PE估值为 80.01/59.09/47.76倍。士兰微作为国内产能领先的功率 IDM 公司之一,当前最为受益产能紧张趋势,且凭借持续大力研发投入和坚持 IDM 模式积累的技术优势,公司产品竞争力强,在下游市场高景气度驱使下,未来成长动能充足。

3、杨杰科技

公司是功率半导体领军企业之一,立足于功率半导体高景气周期,持续加大研发投入,全力推进高端功率 MOS、IGBT 等新产品的研发及产业化,进一步优化公司的产品结构,促进公司整体效益提升。同时,公司定增募资 15 亿元用于智能终端用超薄微功率半导体芯片封测项目,建成投产后月产能将达到2000KK/月,为公司未来进一步发展提供增长动力。行业层面,受益于新能源、疫情宅经济的需求增长,功率半导体产业呈现需求强劲-产能满产-订单饱满-库存低位-产品涨价的格局,国内外功率半导体企业从20年下半年开始陆续上调价格、延长交期,近期部分企业已再次涨价。我们预计在供需紧张的背景下,行业高景气趋势未来仍将持续。

公司公告预计2021年上半年实现归母净利3.2-3.6亿元,同增120-150%,按区间中值计算,21Q2单季预计实现归母净利1.9亿元,同增108%,环增19%;剔除非经常性损益后,21Q2 单季预计实现扣非归母净利1.7亿元,同增 102%,环增 12%。主要因下游需求增长,国产替代加速,公司产能利用率与市场份额双双提升,实现满产满销,销售收入同增 70%以上;同时新产品业绩突出,MOS、小信号、IGBT及模块等产品的业绩同比增速均在100%以上。

根据业绩预告披露情况,我们上调盈利预测,预计 2021/2022/2023 年公司归母净利为 7.2/9.3/11.1 亿元,对应 PE为43/33/28倍。当前申万半导体指数 PE为87倍,考虑功率半导体高景气,以及公司未来产能扩张、产品结构优化,杨杰科技属于低估品种。

4、苏州固锝

2021年公司产销两旺,产能利用率提升;公司在前几年战略部署的汽车电子产品市场占有率不断提升。集成电路和PPAK封装、MEMS封测增长较快,销售额和销售量创新高。

“从对外投资的众多项目来看,苏州固锝意在继续加强在新型电子材料、半导体等领域的创新及拓展。”有券商分析师向《证券日报》记者说道:“近年来,公司充分利用资本市场平台,全面整合半导体、光伏电子浆料领域的资源优势,做大做强新能源新材料领域,同时也剥离了处于亏损及微利状态的苏州晶讯,改善公司资产结构。这些资本运作均表明公司正集中资源发展主业。”

“从业务方面来看,苏州明皜传感器主要用在消费类电子产品中,小米的加入,增强了苏州明皜和下游客户的协同效应,拓展了客户资源。而在汽车领域,苏州固锝汽车产品主要有整流二极管、肖特基、TVS等产品,并已进入世界知名汽车品牌。同时,其产品在家用电器、数码通讯等方面也都有广泛运用。”上述分析师说道。

“苏州固锝投资的半导体、新材料、智能制造等领域均为热门领域,为国家鼓励发展的战略性兴产业。”中南财经政法大学数字经济研究院执行院长、教授盘和林向《证券日报》记者表示:“从公司的MEMS传感领域布局来看,中商产业研究院预测,2021年我国微机电(MEMS)行业市场规模或将达810亿元。微机电行业发展前景广阔,机械系统微型化是大势所趋,尤其是消费电子行业蓬勃发展,带来MEMS传感器需求的大爆发,未来应用途径越来越广泛的情况下,市场一片蓝海,且存在一定技术壁垒,行业竞争者总体有限,更有利于企业发展壮大。”

2021年第一季度,苏州固锝实现营收为5.61亿元,同比增长71.85%;净利润为5041万元,同比增长289.74%。并预计2021上半年将实现归属于上市公司股东的净利润0.93亿元至1.21亿元,同比增长100.00%至160.00%。

5、上海贝岭

高精度 ADC 是模拟电路中技术含量最高的领域之一,被称为模拟电路皇冠上的明珠,全球龙头,国产化率一直难以突破。公司 ADC 深耕多年,目前一二代产品在北斗导航、信号接收、医疗成像等领域已实现小批量销售,并且已为多家客户送样并设计导入,第三代射频采样高速 ADC 研发顺利。今年上半年,公司ADC芯片BL1081在湖北电网首套“国产芯”继电保护装臵挂网试运行,这是此类装臵在湖北省 220千伏等级电网中的首批试点应用。

根据公司年报,2020年公司电源管理产品销售额 4.67 亿元(合并南京微盟后),同比增 23.66%,占总营收之比从 18.40%增长至 35.07%,成为占比第一大的业务,ACDC 产品在快充市场占有率持续提升。随着下游需求的不断增长和晶圆产能的限制,半导体产业链进入高景气周期,公司作为老牌国资模拟电路设计公司,在供应链等方面具有良好的管理能力,有效保证了产能。同时作为标准化产品,能够有效向下游传导成本压力,因此整体受益。

公司发布半年度业绩预告,预计 2021 年半年度实现归属于上市公司股东的净利润为 39,000 万元~39,500 万元,扣非归母净利润为 19,800 万元~20,200 万元,较上年同期(重述后)增加 12,440万元~12,840 万元,同比增长约 169%~174%。上半年的扣非损益主要来自于投资新洁能的公允价值变动,假设 2021 全年半导体行业维持景气,下半年以及未来不计算非经常损益,我们预计公司 2021 年~2023 年收入分别为19.72 亿元、25.63 亿元、32.81 亿元,归母净利润分别为 6.93 亿元、6.25 亿元、7.44亿元,公司股价自6月起持续攀升,截至7月9日收盘,上海贝岭股价上涨10.02%,收盘价为36.14元,收盘价创历史新高,较之2018年10月最低7.44元/股增长四倍左右,市值也达到257.61亿元。公司的高精度ADC芯片也在从量变到质变,2020年大概1000万收入,预计2021-22年分别为0.5亿和2亿,毛利率90%,有30-40亿的国产替代空间,高精ADC能提升公司的气质和估值,按2022年50倍估值算,预计能到400-500亿市值。

-THE END-

文章来源:亚太汇金滕涛的雪球专栏

本文仅做资讯分享,如有侵权,请联系后台删除。